決算書には財務三表とよばれる会社のお金の状況を示す大事な書類があります。今回の記事では、財務三表の1つ「キャッシュフロー計算書」について解説します。会社経営に携っている方や、将来起業を予定している方はぜひ参考にしてみてください。

キャッシュフロー計算書とは?

キャッシュフローとは、一定の期間に入ってくるお金をキャッシュ・イン・フロー(CIF)、一定の期間に出ていくお金をキャッシュ・アウト・フロー(COF)を総称したものです。

財務三表の「貸借対照表」は資金をどこから調達し、どう運用しているのかを見るもの、「損益計算書」は収益と費用の差額からどれだけの儲けがあったかを見るものでしたが、「キャッシュフロー計算書」は他の2つからは見ることが出来ない“会社のお金の流れ”を見ることが出来ます。

お金の流れを把握することで、利益が出ているにも関わらず資金繰りがうまくいかず倒産する「黒字倒産」の予防にもつながります。

キャッシュフロー計算書は「営業活動」「投資活動」「財務活動」のバランスが重要になります。

キャッシュフロー計算書の作成方法

キャッシュフロー計算書には「直接法」と「間接法」の2つの種類があります。大きな違いは営業活動のキャッシュフローの計算の仕方です。投資活動、財務活動の計算方法はどちらも同じです。

(1)直接法

営業活動に関するキャッシュフローを総額で表す方法です。

具体的には、商品の販売に関するものは営業収入に、仕入れに関するものは仕入れ支出に計上するなど主要な取引ごとにキャッシュフローの総額で計上します。営業活動によるキャッシュフローを取引ごとに詳しく見ることができ収支の全体像を把握することができますが、集計作業に手間が発生します。

(2)間接法

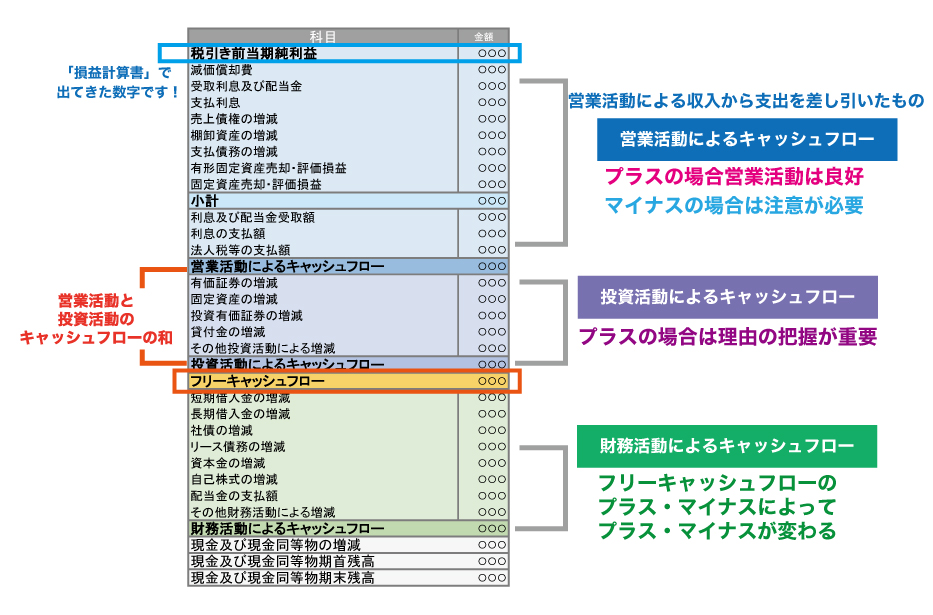

税引前当期純利益をもとに、キャッシュフローに影響を及ぼす項目を加減することで、間接的に営業活動によるキャッシュフローを計算する方法です。

直接法よりも計算が簡単なので、比較的多くの会社がこちらの方法で計算しています。一方で収支の全体像を把握することができないというデメリットがあります。

キャッシュフロー計算書のポイント

*間接法の場合で確認します。

(1)営業活動によるキャッシュフロー

本業の事業活動が、いくらキャッシュを生み出しているかを示します。この数字がプラスの場合はキャッシュが増加しているということで、営業活動は良好と判断できます。マイナスの場合は、キャッシュが減少しているということになるので、注意が必要になります。

売上の入金を早める、仕入れの支払いを遅らせる、在庫を調整し仕入れを減らすなど資金繰り改善の対策が必要です。

(2)投資活動によるキャッシュフロー

有価証券などの取得や売却、固定資産の取得や貸付など投資活動によるキャッシュの流れを示します。

会社が大きくなっていく為には、投資はどうしても必要となるので、この数字がマイナスだから悪いとは言い切れません。反対に、プラスの場合は何かを手放して資金を作っているなどの場合があるので、なぜプラスになっているかの理由を把握することが重要です。

(3)フリーキャッシュフロー

フリーキャッシュフローは、営業活動によるキャッシュフローと投資活動によるキャッシュフローの和、つまり合計ということです。会社が自由に使うことができる余剰資金となるので、プラスであることが望ましいです。

(4)財務活動によるキャッシュフロー

借入の増額返済や株式の発行、社債の発行や返済などの資金調達活動を示しています。ちょっとややこしいのですが、フリーキャッシュフローがプラスの場合は余剰資金で資金の返済を行うことができるので、この数字はマイナスになります。フリーキャッシュフローがマイナスの場合は、追加で資金を調達する必要があるので、この数字はプラスになります。

プラスの場合は、業績悪化による借入なのか投資のための借入なのかで意味が違ってくるので、他の項目と合わせて検討することが重要です。

(5)現金及び現金同等物の増加

営業活動のキャッシュフロー、投資活動によるキャッシュフロー、財務活動によるキャッシュフローの合計金額です。これに、現金及び現金同等の期首残高を加えると現金及び現金同等の期末残高が算出されます。

まとめ

2000年3月から、株式を公開している上場会社はキャッシュフロー計算書の作成と開示が義務付けられていますが、株式を公開していない会社は作成の義務はありません。会社の資金の流れを正確に把握するためには、キャッシュフロー計算書の作成はしておいたほうがよいでしょう。財務三表をしっかり活用して、安定した会社経営を継続していきましょう。