起業するにあたり、まずは個人事業主としてビジネスを始めるか、もしくは法人を設立した方がよいのかの選択をする場面が出てきますが、起業する上ではどちらか一方を選ぶべき、という正解はありません。個人事業主にも会社設立による法人化にも、それぞれにメリット・デメリットがあるため、自分にとってメリットがある方法を選ぶことになるでしょう。

今回は、個人事業主と法人で起業した際のメリットとデメリットについて解説していきます。

1.個人事業主のメリット・デメリット

個人事業主のメリット

個人事業主のメリットは、開業や税金関連の手続きが簡単に行えることです。「個人事業主開業届」を管轄の税務署に提出するだけで個人事業主になることができます。

個人事業主の税金関連の手続きは、1年に1回、1年間の事業の収支を計算して所得税を算出する確定申告です。個人事業主の確定申告は「白色申告」と「青色申告」の2通りから選ぶことができます。

青色申告は控除額が優遇されていて節税のメリットが大きいですが、複式簿記(1回の取引を複数の科目で記載する方法)で記帳しないといけないので、記載が難しく会計ソフトや税理士のサポートが必要になります。また、個人事業主開業届に加え、「青色申告承認申請書」を提出する必要もあるので忘れずに覚えておきましょう。

白色申告は複式簿記とは違い、1回の取引を1つの科目に絞り記載する「単式簿記」ですが、税金の控除はありません。

このように個人事業主は、青色または白色か、確定申告の種類を選択する必要があります。

個人事業主のデメリット

個人事業主のデメリットは、赤字の繰越可能年数が法人に比べると短いことです。

もしも事業で赤字を出した場合には、その際の欠損金を翌年に持ち越し、繰越控除が可能となります。

例えば、起業後1期目の決算で1000万円の赤字を出してしまったとします。しかし2期目の決算では3000万円の黒字となりました。この3000万円に対しての税金額が大きいのに対し、赤字の繰越を利用して3000万円から1期目の赤字分1000万円を差し引いた金額の2000万円に対して税金が計算される仕組みです。金額が少ない方が税金額も少なくなるため、赤字の繰越は経営者にとっては大きな強みとなります。

法人ではこの赤字の繰越が9年までできるのに対し、個人事業主では3年までしかできないため、税金面では法人の方がメリットがあると言えるでしょう。

また、社会的な信用面でも法人は有利です。例えば、法人でなければ取引をしないという企業や、法人でなければ融資をしないという金融機関があるため、信用面においても個人事業主は法人と比較し、デメリットが大きいと言えるでしょう。

2.法人のメリット・デメリット

法人は個人事業主に比べ、税金や企業間の信用面、経営失敗へのリスク低減というメリットがあります。一方で、個人事業主と比較したデメリットは、法人設立の手続きの費用や面倒な処理を伴うことや赤字でも決められた一定の税金を納めなければならないこと、社会保険への加入義務などです。

法人のメリット

メリット1:事業所得の一部を給与にし、給与所得控除を受けることができる

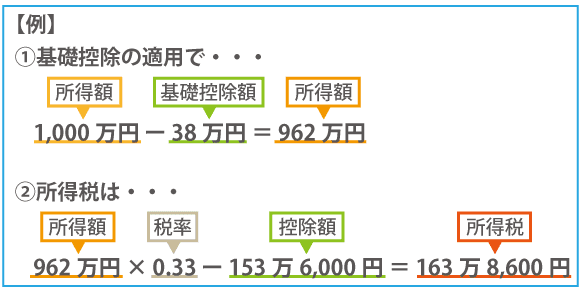

実際に1人社長、所得額1000万円であった場合を例に、個人事業主と法人の場合の所得税(控除適用後の所得額×税率-控除額)を比較してみましょう。

個人事業主と法人の図を見ても分かる通り、支払わなければならない所得税額は法人の方が55万円ちょっと、少なくなることが分かります。法人として給与所得控除が受けられることで、例え同じ所得額であったとしても、負担しなければならない税金が少なくなるということはメリットの1つです。

メリット2:配偶者や扶養家族分の給与控除を受けることが可能

配偶者に事業を手伝ってもらっている場合、個人事業主と法人ではどのような差が出るのか比較してみましょう。

| 【個人事業主】

個人事業主で、専従者(配偶者)へ支払っている給与を「専従者給与」として経費にすることが可能な青色専従者給与を出していた場合の控除額は・・・ ・事業主・・・基礎控除の38万円 ・配偶者(収入額100万円として)・・・基礎控除の38万円+給与所得控除の40万円 この場合の合計控除額は116万円。 【法人】 法人で給与を分散させた場合の控除額は・・・ ・事業主(収入額1000万円として)・・・基礎控除の38万円+給与所得控除の220万円+配偶者控除の13万円 ・配偶者(収入額100万円として)・・・基礎控除の38万円+給与所得控除の40万円 ※所得額や配偶者の給与額によっては社長本人の給与に配偶者控除・配偶者特別控除・扶養控除を適用 この場合の合計控除額は349万円。 |

上記の通り、配偶者に手伝ってもらっている場合においても支払う税金に関わる控除額は個人事業主と法人で233万円もの差が出ることが分かります。

ただし、事業年度(1月1日~12月31日)の途中で法人成りした時、それまでに配偶者が青色専従者として給与を受け取っていた場合や、白色申告者の専業従事者(給与は出せないが、申告者本人の事業所得に専業従事者控除が付く)であった場合、その年の配偶者控除等は受けられないということを覚えておきましょう。

メリット3:消費税が2年間免税となる

個人事業主から法人成りをすると、事業所得額に関わらず、消費税の納税義務が2年間免除されます。

消費税の納税義務とは、個人事業主では前々年、法人では前々年度の課税売上高(国税庁:課税売上高の範囲)が1000万円を超えた場合に課されるものですが、新たに設立された法人の場合は基準となる前々年度の売上がないため、1期目・2期目の納税が免除される仕組みになっています。(※出資金または資本金の額が1000万円以上の法人は免除されません)

そのため、個人事業主としての課税売上高が1000万円を超えたのちに法人成りをすることで、消費税の納税が2年間免除される対象となることができます。

メリット4:役員や従業員の自宅を社宅とし、家賃を経費にできる

社長(役員)や従業員が賃貸に住んでいる場合、社宅にして借り受けることで家賃の一部を経費として落とすことができるため、生活費の節約に繋がります。また、賃与を受けた役員や従業員は、下記①~③の合計額である「賃貸料相当額」を支払えば、会社からの家賃は給与として課税されません。

| 【賃貸料相当額の計算(参考元:国税庁)】

①(その年の建物における固定資産税の課税標準額)×0.2% ②12円×(その建物の総床面積(平方メートル)/3.3(平方メ―トル)) ③(その年の敷地における固定資産税の課税標準額)×0.22% |

メリット5:社長の出張旅費にも経費として日当を出すことができる

個人事業主の場合、出張があっても経費として計上可能なのは実際にかかった実費のみです。(※従業員が出張旅費規程を作成することで、実費以外にも妥当な範囲で日当を出すことができます)

これに対し、法人の場合は役員である社長の出張にも自社で作成した出張旅費規程にしたがって、出張手当を経費として計上できるため、節税することができます。

メリット6:他にも経費として認められるものが多くなる

生命保険料や健康診断、人間ドッグ、退職金などの費用は、個人事業主本人のものは経費にすることができませんが、法人の役員としてであれば経費にすることができます。ただし、接待交際費については、個人事業主では上限無く経費とすることができるのに対し、法人では経費にできる金額に下記のような上限があるため覚えておきましょう。

| 【期末の資本金もしくは出資金額が1億円以下の法人(①・②のどちらかを選択)】

①800万円までの接待交際費を経費として計上 ②年間接待交際費のうちの<接待飲食費×50%>を経費に計上 【期末の資本金もしくは出資金額が1億円以上の法人】 年間接待交際費のうちの<接待飲食費×50%>を経費に計上 |

メリット7:赤字を9年間繰り越すことができる

個人事業主の場合は赤字の繰越控除が3年間なのに対し、法人の場合は過去9年以内の損失(赤字)を繰越控除することができるのです。赤字の分を控除として計上できるのは大きな節税に繋がり経営者の負担も軽くなるため、9年間の繰越控除は法人の大きな強みでもあります。

メリット8:個人事業主のように無限責任を負う必要はない

株式会社や合同会社の場合、役員を含めた社員は無限責任社員であり、出資金の範囲内で債務を弁済するにとどまります。 (合名会社、合資会社の場合は無限責任社員が必要となります)

そのため個人事業主のように倒産した時に自宅等の財産まで差し押さえられることはありません。ただし、中小企業が金融機関から融資を受ける場合、法人代表者の個人保証(経営者保証)が要求されることが多い(中小企業庁:経営者保証に関するガイドラインの概要)ため、融資においては法人経営者も実質的に無限責任を負う、ということも言えます。

メリット9:事業承継しやすくなる

個人事業主の場合、事業承継は資産や従業員、取引先の引継ぎで手間がかかりますが、法人の場合は株式を譲渡すれば所有権が移転することになるため、手間をかけずに事業承継を行うことができます。(※合同会社などの持分会社の場合、相続について定款で定めておく必要があります)

法人のデメリット

デメリット1:赤字でも年間7万円の法人住民税(均等割)を払う義務がある

法人の場合、維持コストとしては最低でも7万円の法人住民税(所得額に関わらず一定額を納める均等割)がかかります。その反面、個人事業主の住民税(均等割)は5000円のため、もしも赤字となってしまった場合のこの7万円は経営者にとってはダメージとなってしまいます。

デメリット2:社会保険加入の義務がある

法人は協会けんぽと厚生年金に強制的に加入しなくてはなりません。協会けんぽの保険料率(協会けんぽ:全国の保険料率一覧)は都道府県ごとにおよそ10%、厚生年金(日本年金機構:保険料額表)は18.3%とされているため役員及び従業員の給与ごとに合計約30%の保険料がかかることになります。

保険料は本人と法人とで折半することになっていますが、この社会保険料が払えず年金事務所から売掛金などを差し押さえられている事業所(全商連:払いきれない社会保険料)もあるため、法人成りする場合は役員と従業員の給与額を照らし合わせてみて、社会保険料が事業の妨げにならないかどうか検討するのが良いでしょう。

デメリット3:設立時・解散時にコストがかかる

会社設立時には、定款作成や登記の申請時に登録免許税(国税庁:登録免許税の税額表)などでコストがかかります。また、会社解散(廃業)にもコストがかかります。

下記表は株式会社と合同会社、それぞれの場合にかかる費用の一覧です。

| 【株式会社の場合にかかる具体的な費用】

〈設立時〉

※会社設立を専門家へお願いする場合には、電子定款を使用することが多いため、定款印紙代はかかりません。そのため電子定款を利用した場合の合計費用は20万2千円となります。 〈解散時〉

【合同会社の場合にかかる具体的な費用】 〈設立時〉

※株式会社の設立時同様、会社設立を専門家へお願いする場合には、電子定款を使用することが多いため、定款印紙代はかかりません。そのため合同会社の設立で電子定款を利用した場合の合計費用は6万円となります。 しかし登録免許税において、6万円と資本金額の0.7%を比較した場合に、高い方の金額が登録免許税として必要となるため、覚えておきましょう。 〈解散時〉

|

デメリット4:決算や経理でコストがかかる

個人事業主の場合は、経理や申告を自身で行う方が多いと思いますが、法人となると書類作成や申告手続きが複雑になるため、顧問契約を結んだ専門家に依頼せざるを得なくなり、その分のコストが必要となります。

<顧問契約を結んだ専門家へ決算申告を依頼した場合の報酬目安>

|

企業の年間売上 |

専門家報酬目安(年額) |

| 1000万円未満 | 12万円前後 |

| 3000万円未満 | 15万円前後 |

| 5000万円未満 | 18万円前後 |

| 1億円未満 | 25万円前後 |

| 5億円未満 | 35万円前後 |

| 5億円以上 | 要相談 |

デメリット5:法人向けサービスの料金が個人向けより高くなることがある

インターネットサービスやクラウドサービスなど、様々なサービスで法人向け料金が個人向け料金より2~3倍近く高く設定されていることがあります。現在使用しているサービスが法人になっても同じ料金で使えるかどうか、あらかじめ調べておくことが必要です。

3.個人事業主と法人の所得税の違い

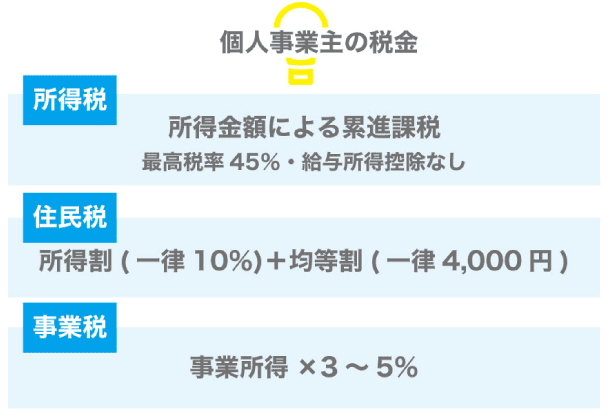

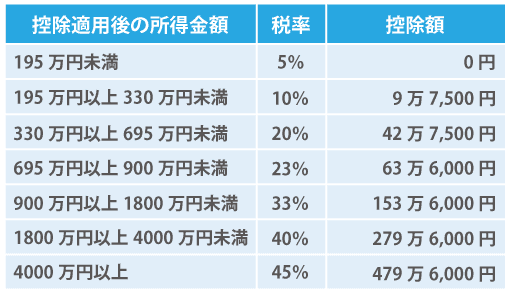

個人事業主の所得税は、所得の金額に対して税率が6段階のみ設定されており、所得が多ければ多いほど税金は高くなり、高い税金を支払うことになる仕組みです。

参考元:国税庁HP

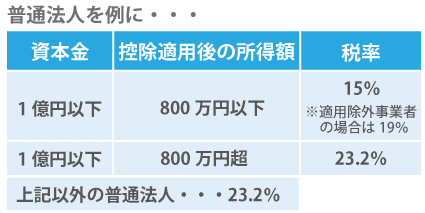

その反面、法人にかかる法人税は税率が2段階のみで、課税所得が800万円を超えるのであれば税率は23.2%となり、それ以降ずっと23.2%のままという仕組みです。

参考元:国税庁HP

この事から、所得額が一定以上になった個人事業主は法人化した方が節税になると言われています。これが「法人成り」です。反対に所得額が少ない場合は、法人よりも個人事業の方が税金は少なくなります。大きな売上が確定していなければ個人事業でスタートし、売上が1000万円を超えた時点で法人化するという考え方もあります。

また、事業の売上が1000万円を超えた場合、その2年後から個人事業主でも消費税を納付しなければなりません。売上が1000万円なら、消費税は80万円です。この時に個人事業主から法人化すると、法人を設立して2年目までは消費税が免除されるので、「売上1000万円を法人化のライン」にしている個人事業主も多いです。

4.個人事業主と法人の融資の受けやすさ

個人事業主でも法人でも融資の受けやすさに違いはありません。個人事業主と法人ともに月商の3ヶ月分の資金を目安に資金確保をしておくと良いでしょう。

そのためには、創業間もないタイミングで融資を受けることが重要です。その理由として、創業後半年までは赤字が続くことが大半で、赤字期間に資金を借りたくても赤字が続いている企業は融資を受けにくいのが現状のため、創業してすぐのタイミングが融資を受けやすいからです。

起業後の資金調達について詳しく記載している下記ページもご参考ください。

主に金融機関であれば創業融資を行っていますが、その中でも個人事業主や法人関係なく創業時に融資を受けやすい融資先が日本政策金融公庫です。

日本政策金融公庫の融資は無担保・無保証人での融資が原則で、創業時の融資困難な時期でも積極的にサポートしてくれます。また、日本政策金融公庫での融資を成功させることで、民間金融機関での融資も受けやすくなる傾向があるため、創業後の資金調達にも影響し、多くの起業者が利用しているのも現状です。

融資に関しての不安は認定支援機関や専門家へ相談するのも選択肢の一つです。当サイトを運営する株式会社SoLabo(ソラボ)は、認定支援機関として金融機関からの資金調達のサポートを行っています。創業融資はもちろん、追加で融資をお考えの方、融資に関するご質問やご不明点などは、一度ご相談ください。相談は無料で承ります。

まとめ

起業するにあたり、「個人事業主」と「法人」どちらでスタートするか迷ったら、それぞれのメリット・デメリットを理解したうえで検討しましょう。

一つの基準として、開業にかかる費用や年間の税金を加味し、節税メリットが出る売上1000万円を超えた時点で法人化するという考え方もありますし、取引先や資金調達など信用面のことを考えて初めから法人を設立する方もいます。

起業後の売上が低いと予想される場合は個人事業主でスタートし、売上や経営が軌道に乗った時に法人化すれば開業時の費用や手間を軽減できるでしょう。

法人は設立する時にも解散する(会社を潰す)時にも費用が発生するので、コストをかけずに起業したい人は個人事業主からのスタートが気軽かもしれません。