個人事業主として事業が順調に進んでいると、事業拡大のために「そろそろ会社にしようかな」と会社設立を考えることが増えてくるのではないでしょうか?

会社を設立することで何が変わるのかわからず、なかなか会社設立が出来ないという方もいらっしゃると思います。そこで、個人事業主の方が会社を設立するメリット・デメリットと、会社設立のタイミングについて紹介します。

1.個人事業主が会社設立をするメリット

個人事業主の方が会社設立をすることによって得られるメリットは大きく分けて5つあります。

メリット1:節税対策の幅が広がる

「節税」は税金を抑えるための対策を取ることを言います。もちろん、個人事業では節税対策が取れないという訳ではありません。しかし、会社を設立し法人とすることによって節税の範囲を広げることが可能になります。

その理由は、会社と言う別人格を立てることで、社長と会社の資産を区別し、それぞれに納税義務が生じます。事業で得た収益を会社と個人に分散することが出来るという点が、節税に大きく繋がるという訳です。具体的に、以下の6つを紹介します。

01:所得規模によっては法人税の方が節税できる

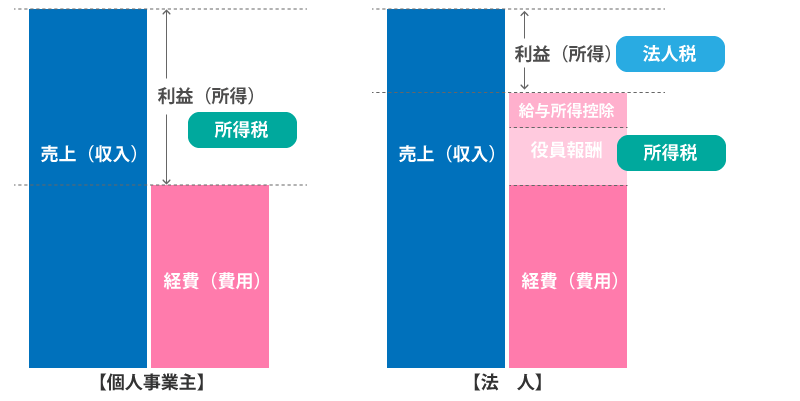

個人の所得には所得税が課税され、法人の所得には法人税が課税されます。所得税は超過累進税率が取られているため、所得が大きくなると所得税額も大きくなります。

一方、法人税は比例税率となり、中小法人の場合は800万円までは一律15%、800万円を超えた部分は23.2%となります。所得に応じて税率が上がるという方法ではないため、

目安として、単純に所得税と法人税を比較した場合、所得が800万円以上になる場合には個人事業主の方が、税率は高くなります。節税対策を加味した比較については後述します。

02:自分の給与も家族の給与も経費になる

個人事業主の場合、売上(収入)から経費を引いた所得が、その人の給与に該当します。また、原則としては家族に給与を支払うことが出来ないルールになっています。(個人事業主でも青色事業専従者給与の申請を行うと家族に給与が支払えます。)

法人の場合、経営者自身は役員報酬という形で会社から給与を受け取ることが出来ます。

もちろん、家族を役員や従業員とする場合には、同じように給与を支払うことが出来ます。

給与は経費として計上されるため、法人課税の対象から外れることとなり、法人の課税所得を抑えることが出来ます。

また、個人に支給された給与は給与所得控除の適用を受けることが出来るため、個人の所得税も抑えることが可能になります。

03:経費として計上できる項目が増える

個人事業主も法人も事業に必要なものは経費として計上することが出来ます。しかし、法人の場合、自分や家族の給与や生命保険の保険料や会社名義で借りた物件あれば自宅の家賃もすべて経費として計上することが出来ます。

個人事業主は事業用とプライベートの区別が難しいところがあるため、経費として判断できる範囲が法人と比較すると小さくなります。

04:欠損金の繰越控除期間が長い

欠損金の繰越控除とは、事業の赤字を来期以降の費用として処理することを言います。

欠損金の繰越控除は個人事業主も適用を受けることが出来ますが、個人事業主の繰越控除期間は3年ですが、法人の場合は9年と長期間、長期間適用を受けることができるため、その分、法人税を抑えることができます。

05:消費税の納税義務免除

法人の資本金が1,000万円未満の場合、最大で約2年間、消費税の納付が免除(免税事業者)されます。個人事業主で課税事業所者になっていた場合、法人成りすることで再度、2年間は免税事業者になることが出来ます。

06:相続税を抑えることができる

相続税は、相続によって取得した財産に課税される税金です。個人事業主の場合、事業とプライベートの資産の区切りがはっきりしていないので、個人事業主の資産がすべて相続の対象となります。

しかし、法人の場合は、社長個人の財産は相続の対象となりますが、法人の財産は相続の対象とはなりません。事業を引き継ぐ場合も、会社の事業用の財産に関しては相続税や贈与税が課税されることなく引き継ぐことが出来ます。(社長の所有する株式は相続税や贈与税の課税対象です。)

メリット2:社会的信用度のアップ

一般的に、法人の方が個人事業主よりも社会的信用度が高いとされています。

理由は、会社設立時の「登記」が関係しています。

■ 登記によって信用度が上がる理由

登記の目的は、取引に必要となる重要事項を公にすることで取引の透明性を確保することなどがあります。登記手続きを行うことで、国から法的に認められた人格、つまり法人となります。

会社名はもちろん、本店所在地、事業目的、資本金、役員などの情報が登記簿謄本(履歴事項全部証明書)に記載されます。登記簿謄本は誰でも閲覧することが出来ます。登記によって会社の情報を公にしているという点で、個人事業主よりも信用度が高くなります。

メリット3:万が一の時のリスクを低減できる

個人事業主は「無限責任」です。無限責任とは、事業に万が一のことがあった場合、負債等に関する責任をすべて負う必要があります。法人の場合、株式会社と合同会社は「有限責任」となります。

有限責任は、会社に万が一のことがあった場合、会社を設立した際の出資額までの責任を負うということです。出資額を超えた部分に関しては責任を負う必要はありません。ただし、合資会社や合名会社で会社設立を行うと、「無限責任」となりますので注意してください。

メリット4:決算月を自由に設定できる

個人事業主の事業年度は1月1日~12月31日の1年間となり、変更することは出来ません。しかし、法人の場合は決算月を自由に設定することが出来ます。

繁忙期などを外して設定することで、事務作業の負担を軽くすることが出来るというメリット等があります。

メリット5:退職金を設けることができる

個人事業には退職という概念がありません。そのため、退職金もありません。しかし、会社の場合には経営者に退職金を支払うことが出来ます。受け取った退職金は、退職金所得となり、退職金所得控除を受けることが可能となるため、個人の節税にも繋がります。

2.個人事業主が会社設立をするデメリット

会社設立のメリットがあれば当然、デメリットもあります。デメリットもしっかりと確認してから会社設立をするかどうかを判断しましょう。

デメリット1: 設立も廃業もコストがかかる

個人事業主の場合、開業時は開業届を提出、廃業時は廃業届を提出することで手続きは完了します。しかし、法人として会社を設立する場合は、設立時、廃業時にそれぞれ、以下コストが発生します。

| 会社設立時(株式会社の場合) | 事業廃業時 |

|---|---|

計:242,000円 |

計:32,000円 |

デメリット2:法人住民税(均等割)は赤字でも払う

個人事業の場合は、利益が出なければ税金を支払う必要はありません。しかし、法人の場合法人住民税の均等割は毎年、必ず支払う必要があり、事業実績が赤字であっても徴収されます。

法人住民税の均等割は、法人都道府県民税均等割と法人市町村民税均等割の合計で、法人所在地の地域によって金額が異なります。

デメリット3:社会保険の強制加入

社会保険の適用事業所には「強制適用事業所」と「任意適用事業所」の2つがあります。

個人事業主は「任意的適用事業所」となり、一定の要件を満たす場合には社会保険への加入は任意で選択することが出来ます。しかし、法人の場合は「強制適用事業所」となるので、必ず社会保険に加入する必要があります。

社会保険の強制加入がデメリットになる理由は、社会保険の保険料は会社が半分保険料を負担することになります。

例えば、年齢30歳、月収30万円、年収360万円の人を雇用する場合、会社が負担する社会保険料は42,315円/月となり、年間で50万円以上の負担となります。(平成29年9月以降の保険料で計算)

デメリット4:事務負担が増加する

会社を設立すると、法人税の申告手続きや、貸借対照表の公示、会社組織に関する手続きなどの事務作業や、書類の種類によっては会社法(10年)や法人税法(7年)などで定められた期間の保管義務が生じるなど個人事業主よりも事務の負担が大きくなります。

3.個人事業から法人成りするタイミングについて

(1)所得税と法人税から考える

個人と法人では事業で得た利益(所得)に課税される税金の種類が異なります。しかし、利益を求める基本的な計算方法はどちらも「売上(収入)-経費(費用)」です。

【個人に課税される所得税の所得税率】

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 900万円超え1,800万円以下 | 33% | 1,536,000円 |

| 9,000,000円 から 17,999,000円まで | 40% | 2,769,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

※令和19年までは復興特別所得税として「基礎所得税額×2.1%」が加算されます。

引用:国税庁HP「所得税の税率」

【法人税率(中小法人/平成30年4月1日以降に開始する事業年度】

| 所得800万円以下 | 15.0% |

| 所得800万円を超えた部分 | 23.2% |

参考:国税庁HP「法人税の税率」

収入に対してどこから個人と法人が逆転するかを確認してみましょう。

注意)個人の所得税は復興特別所得税を含まずに計算しています。

| 所得金額 | 個人(所得税) | 法人(法人税) |

|---|---|---|

| 500万円 | 573,000円 | 750,000円 |

| 600万円 | 773,000円 | 900,000円 |

| 700万円 | 974,000円 | 1,050,000円 |

| 800万円 | 1,204,000円 | 1,200,000円 |

| 900万円 | 1,434,000円 | 1,432,000円 |

| 1,000万円 | 1,764,000円 | 1,664,000円 |

単純に全く同じ所得(利益額)の場合の所得税と法人税の差は800万円となります。

節税できる経費を考慮すると単純比較は難しいですが、1つの目安と言えるでしょう。

(2)消費税の納税義務発生のタイミング

消費税は以下のいずれかの要件を満たした場合、課税事業者となります。

- 基準期間の課税売上高が1,000万円を超えている

- 前年の1月1日~6月30日の課税売上高もしくは給与支払額が1,000万円を超えている

- 消費税課税事業者選択届を提出している

基準期間とは、課税期間の2年前となります。個人事業主の場合、1月1日~12月31日までの収入を確定申告することになりますので、2年前の1月1日~12月31日までの売上が1,000万円を超えていた場合は課税事業者に該当します。

つまり、開業から2年間は2年前の売上が存在しないため、すべての人が免税事業者となりますが、3年目以降は2年前の売上によって消費税の免税事業者になるか課税事業者になるか決まります。

課税事業者に該当し、納税義務が発生するタイミングで、会社を設立すると、法人としての売上は存在しませんので、再度2年間は免税事業者に該当することになります

4.個人事業主が会社を設立する前に必要な準備

個人事業主の方が会社を設立する場合、会社を設立するための基本的な手続きや会社を設立した後の手続きに関しては、一般的な会社設立と同様の流れとなります。

しかし、個人事業主から法人に切り替わることで、会社設立に関する手続き以外にも必要な手続きがあります。

会社設立の流れに関しては下記をご確認ください。

(1)個人から法人への財産の移行

個人で行っていた事業を法人で引き継ぐ際には、事業だけでなく資産の移動も必要となります。法人に財産を引き継ぐ際には、財産目録や事業譲渡契約書などの書類の作成も行うようにしましょう。

何を法人に移行するかの判断は個人事業主の方が決めることが出来ます。設立する会社の取締役が数名いる場合には、会社側と協議して決めるようにしましょう。

■ 財産の移行方法

個人から法人への財産の移行は以下の3つの方法で行うことが出来ます。財産の種類に応じて移行方法を分けることがポイントとなりますが、ご自身で判断することが難しい場合には、税理士などに相談することをお勧めします。

□ 賃貸借契約で財産を移行する

賃貸借契約での財産の移行は、個人事業主が会社に財産を貸すという方法です。貸している財産の賃貸料を会社から個人事業主に収めます。

主に固定資産が対象となりますが、この方法は、個人事業主として事業を継続するということになりますので、会社の決算とは別に個人事業主として確定申告を行う必要があります。

□ 売買契約で財産を移行する

売買契約での財産の移行は、個人事業主が会社に財産を売却するという方法です。棚卸資産や固定資産、借入金や売掛金等が対象となります。売却という形になりますので、会社側に買い取るための資金が必要となります。

□ 現物出資で財産を移行する

現物出資での財産の移行は、金銭以外の資産で個人事業主が会社に出資するという方法です。売買契約での移行と同様に、棚卸資産や固定資産、借入金や売掛金等が対象となります。

(2)各種名義変更

個人事業主が会社を設立するということは、事業を行っている主体が個人から法人へ変わることになります。そのため、個人名義で行っていたものを法人名義へ切り替える必要があります。

■ 名義変更が必要な主な項目

- 事務所や店舗など賃貸借契約を締結しているものの名義変更

- 事業用の車両

- 電気、ガス、水道、電話、リースなど

- 銀行などの金融機関からの事業用資金の借入

- 官公庁への届出書類等

-銀行口座も法人口座を作っておきましょう-

個人で事業用口座を持っている場合、その口座を会社に引き継ぐことも可能ですが、事業用の口座は法人名義で開設しておくことで、取引先等が混乱することがありません。

個人口座を事業用に名義変更することが出来るかどうかを銀行などの金融機関に確認しておきましょう。

(3)個人事業の廃業届

個人事業を完全に廃業する場合には、個人事業の廃業届を提出します。廃業に伴う手続きは以下の通りです。

| 提出書類 | 提出期限 | 提出先 |

|---|---|---|

| 個人事業の開業届出・廃業等届出書 | 廃業後1ヶ月以内 | 税務署 |

| 給与支払事業所得等の廃止届出書 | 廃業後1ヶ月以内 | 税務署 |

| 青色申告の取りやめ届出書 | 3月15日まで | 税務署 |

| 所得税及び復興特別所得税の予定納額の減税申請書 | 第1期分及び2期分)その年の7月11日~7月15日

第2期分のみ)その年の11月1日~11月15日 |

税務署 |

| 事業開始(廃止)等申告書 | 都道府県・市区町村によって異なる | 都道府県税事務所・市区町村役所※東京23区は都税事務所のみ |

消費税の納税義務者に該当していた場合には、上記以外に税務署へ事業廃止届出書の提出が必要です。事業廃止届出書はなるべく早く提出するようにしてください。

-財産の移行で賃貸借契約での移行を行う場合-

賃貸借契約での移行を行う場合は、個人事業主の事業を廃業する必要はありません。従って、上記書類の中で「給与支払事業所等の廃止届出書」及び「所得税及び復興特別所得税の予定納税額減額申請書」のみ税務署に提出となります。

(4)個人事業の確定申告

個人事業の確定申告を行います。確定申告は確定申告時期(事業年度の翌年の2月16日~3月15日)に所得税の納税、消費税は翌年の3月31日までに申告を行う必要があります。

事業廃止に伴う費用は確定申告時に経費として計上することが可能です。

まとめ

【個人事業主と法人の比較】

| 個人事業 | 法人 | |

|---|---|---|

| 責任の範囲 | 無限責任 | 株式会社・合同会社は有限責任 |

| 決済月 | 12月 | 自由に設定可能、変更も出来る |

| 赤字の場合の税金 | なし | 法人住民税の均等割 |

| 社会保険 | 条件によって任意 | 強制加入 |

| 事業を廃業する際の費用 | なし | 32,000円 |

個人事業主が会社を設立すると、社会的信用が上がる、節税できる幅が増えるなどのメリットがありますが、会社を設立するための費用や、会社を設立することで今までよりも、事務などの負担が大きくなる可能性もあるなどのデメリットもあります。

会社設立のタイミングや資産移行の方法などについても専門家のアドバイスを受けるなどじっくりと検討するための材料をしっかりと揃えてから、会社設立を行いましょう。