企業に融資を行う場合、銀行は審査の一環として格付けといわれる企業のランク付けを行っています。銀行ごとにやり方や仕組みは異なりますが、格付けの結果によっては審査に落ちることも考えられます。

当記事では、銀行の格付けについて解説していきます。格付け方法の仕組みと見方も説明するため、気になる人はぜひ参考にしてみてください。

目次

金融機関が行う格付とは

格付けとは、金融機関がつける成績表のようなものです。銀行などの金融機関はスコアリングシートを用意し、企業から受け取った決算書をもとに点数を付けています。

銀行などの金融機関はその企業のすべてを知ることはできないため、企業に融資を行う場合はスコアリングシートをもとに企業のランクを点数化しています。そして、その点数を審査の際に考慮し、銀行などの金融機関は融資の可否を判断しています。

金融機関が格付けを行う理由

銀行などの金融機関が格付けを行う理由はいくつかありますが、その理由のひとつに貸付条件の判断材料にする点が挙げられます。企業に融資を行う場合、銀行などの金融機関は事業計画書や財務諸表といった情報をもとに格付けを行い、貸付条件の判断材料にしています。

具体的には、「融資限度額」や「適用金利」といった貸付条件が該当します。実際の融資限度額や適用金利は審査に通過したあとにわかりますが、その判断材料として格付けのランクが考慮されている傾向があります。

ただし、格付け方法は金融機関ごとに異なる点に加え、最終的な貸付条件は担当者の判断になります。そのため、格付けが貸付条件の判断材料になる点は、参考程度に留めておきましょう。

なお、金融機関の融資の審査は一般的に事業内容や自己資金、信用情報といった格付け以外の要素で決まります。現在のご状況から融資に通りそうかを知りたい人は無料診断をお試しください。

銀行の格付けの方法

格付けの方法は金融機関ごとに異なりますが、今回は銀行を例に格付けの方法を説明していきます。銀行では、企業の財務内容や借入状況をもとに格付けする傾向があります。

銀行が格付けする際には、まずは債務者区分を決めていきます。債務者区分とは、財務状況、資金繰り、収益力といった点から企業の返済能力を判断し、その状況ごとに区分することです。

なお、金融庁の「金融検査マニュアル」では、債務者区分を5段階に分けています。

- 財務内容に問題なし(第一区分)

- 延滞や貸し出し条件に問題あり(第二区分)

- 事実上債務超過の状態となっており、6カ月以上の延滞などがある(第三区分)

- 長期間の債務超過状態となっており、実質的に経営破綻した状態(第四区分)

- 経営破綻状態にある(第五区分)

具体的には、「正常先」「要注意先」「破綻懸念先」「実質破綻先」「破綻先」といった区分けになります。その際、債務者区分が正常先なら審査に通る可能性はありますが、債務者区分が要注意先や破綻懸念先であれば、審査に落ちる可能性があります。

債務者区分は審査の判断材料にもなりますが、債務者区分の分け方は金融機関ごとに異なるため、あくまでも参考程度に留めておきましょう。

銀行の格付けの表記方法

格付けの表記方法はアルファベットが用いられます。具体的には、「AAA(トリプルエー)」「AA(ダブルエー)」「BBB+(トリプルビープラス)」といった表記方法になります。

なお、格付けの表記方法は金融機関ごとに異なります。また、銀行が企業を格付けすることを信用格付けと言いますが、信用格付けは銀行ではなく、信用格付業者が行います。

【信用格付業者の一覧】

- 株式会社日本格付研究所

- ムーディーズ・ジャパン株式会社

- ムーディーズSFジャパン株式会社

- S&Pグローバル・レーティング・ジャパン株式会社

- 株式会社格付投資情報センター

- フィッチ・レーティングス・ジャパン株式会社

- S&PグローバルSFジャパン株式会社

信用格付業者制度の導入により、信用格付けできるのは信用格付業の登録を受けた信用格付業者のみとなります。詳しくは、金融庁の公式サイトにある「免許・許可・登録等を受けている業者一覧」を確認してみてください。

信用格付けは定量分析と定性分析の結果から判断される

信用格付けは、定量分析と定性分析という2種類の分析結果をもとに総合的に判断されています。

| 定量分析とは? | 数値化できるもの。決算書の数値を使って行う。

(例)売上高経常利益率、総資産経常利益率(ROA)など |

| 定性分析とは? | 数値化できないもの。

(例)事業者の資質、独自の営業ルートなど |

信用格付けは定量分析と定性分析の両方の側面から総合的に判断されるため、どちらか一方の評価が低ければ、審査に落ちることも考えられます。それぞれの比重は「定量分析は70%程度」「定性分析は30%程度」と言われていますが、金融機関ごとに異なる可能性があるため、定量分析の比重と定性分析の比重を一概に言うことはできません。

ただし、数値化できる関係上、定性分析よりも定量分析のほうが重視される傾向があるため、それぞれの比重が気になっていた人は参考程度に覚えておきましょう。

定量分析は4つの要素から判断される

定量分析は、企業の二期分と三期分の決算書をもとに、各金融機関の基準に則り数値化しています。具体的には、4つの要素に分け、それぞれを計算して格付けしています。

収益性

格付けにおける収益性とは、企業の収益を表した指標です。収益性は売上高経常利益率、総資産経常利益率といった点から判断します。

売上高経常利益率とは、財務活動なども含めた企業の事業活動全体における利益率を表すものです。一方、総資産経常利益率とは、会社の総資産を利用してどれだけの利益を上げられたかを示す数値です。

【計算式】

- 売上高経常利益率 = 経常利益 / 売上高

- 総資産経常利益率 = 経常利益 / 総資産

なお、当サイトでは売上高利益率を計算できる損益計算書のダウンロードができます。自社の収益性を試算したい人は、損益計算書を利用して計算してみてください。

安全性

格付における安全性とは、企業の資産と負債のバランスをみる指標です。負債が大きい場合や資産が少ない場合は安全性が低いとみられ、その逆の場合は安全性が高いと判断される傾向があります。

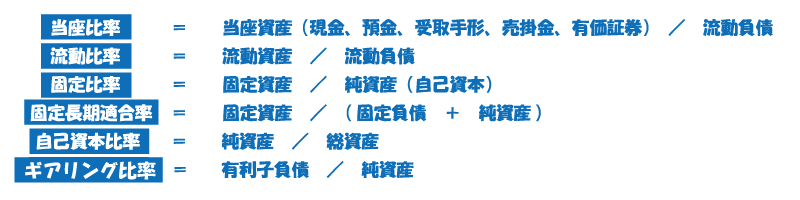

(計算式)

計算式にあるそれぞれの用語の説明は、以下の通りです。

【当座比率】

当座比率とは、流動負債に対し、当座資産がどの程度保有されているかを示す指標のこと。当座資産に着目し、短期の返済能力を判断する目安になる。当座比率が100%以上あれば、短期の返済能力はあると判断される傾向がある。

【流動比率】

流動比率とは、1年以内の現金化できる資産が、1年以内に返済すべき負債をどれだけ上回っているかを示す指標のこと。会社の短期的な返済能力の目安になる。一般的には200%程度、業界によっては120%程度あればよいと言われる傾向がある。

【固定比率】

固定比率とは、固定資産と自己資本を比較し、固定資産に投資した資金が返済義務のない自己資本でどれだけまかなわれているかを示す指標のこと。固定比率が100%を下回っていれば、すべての固定資産を自己資本でまかなっていることになる。

【固定長期適合率】

固定長期適合率とは、固定資産を自己資本と固定負債の合計で割ったもの。長期的な返済能力を分析する指標になる。固定長期適合率が100%以上であれば、返済能力に問題がある可能性がある。

【自己資本比率】

自己資本比率とは、負債および純資産の合計額(総資本)に占める純資産の割合のこと。自己資本比率が高ければ高いほど、自己資本が多いことになるため、返済能力があると認められる傾向がある。

【ギアリング比率】

ギアリング比率とは、企業の自己資本に対する他人資本(有利子負債等)の割合のこと。100%(1倍)を下回っていれば、財務が安定しているとされ、数値が低ければ低いほど、借金が少ない会社となる。

成長性

格付けにおける成長性では、企業の活動期間ごとにどれだけ経常利益率が上昇しているのかを判断しています。経常利益増加率が上がれば、企業も成長していると考えることができます。

【成長性を判断する3つのデータ】

- ①経常利益増加率

(計算式)経常利益増加率 = ( 当期経常利益 - 前期経常利益 )/ 前期経常利益

- ②自己資本額

- ③売上高

返済能力

格付けにおける返済能力とは、借入金を返済する能力がどれぐらいあるのかを測る指標です。具体的には、営業利益と減価償却費に対し、返済額がどれくらいの割合になるかを見ることになります。

(計算式)

- 債務償還年数 = 有利子負債 / (税引後利益 + 減価償却費)

- インタレスト・カバレッジ・レシオ = 営業利益+受取利息配当金 / 支払利息

それぞれの用語の説明は、以下の通りです。

債務償還年数

債務償還年数とは、キャッシュフローで有利子負債がどれくらいの年数により完済できるかという指標のこと。債務償還年数を用いることにより、借入金を完済する目安を計算できる。

インタレスト・カバレッジ・レシオ

インタレスト・カバレッジ・レシオとは、営業利益と金融収益が支払利息をどれくらい上回っているかを示す指標のこと。企業の安全性や財務体質の健全性を評価する要素のひとつとなるため、比率が高ければ高いほど、財務的に余裕があることを意味している。

定性分析は8つの要素から判断される

定性分析は定量分析のように数値化できないため、いくつかの指標をもとに評価される傾向があります。具体的には、以下のような8つの指標をもとに格付けしている傾向があります。

| 経営者の資質 | 事業経験・経歴、経営方針、過去の実績はどうか。 |

| 営業力 | 営業基盤(営業するための商品・サービスの完成度や認知度、仕入れ先の確保、独自の営業ノウハウがあるなど)のレベルはどうか。 |

| 販売力 | 独自の営業ルート(販売先の確保)があるかどうか。 |

| 技術力 | 商品開発力、特許権などの知的財産権はどうか。 |

| 成長性 | 販売する商品・サービスの市場の動向はどうか。 |

| 経営改善計画 | 今後の資産売却予定はあるか、役員報酬や諸経費の削減予定はあるか、新商品等の開発計画や収支改善計画等はどうか、計画を下回った場合はその要因はなにか。 |

| 競合優位性 | シェア、業歴の長さや販売の実績、マスコミで掲載された記事、同業者との比較に基づく販売条件や仕入条件の優位性はどうか。 |

| 従業員の能力 | 従業員のモラルのレベルや接客態度などはどうか。 |

未回収の売掛金がある場合は定量分析が修正して計算される

売掛金とは、ある商品やサービスを取引先に販売をした代金のうち、まだ未回収の代金のことをいいます。たとえば、あるひとがA社に500万円分の商品を卸し、そのうちの300万円分の代金が未回収であれば、売掛金が300万円あることになります。

銀行などの金融機関が格付けする場合、その売上高も確認します。その際、売上高の中にある未回収の売掛金も確認します。そして、売掛金の中でも長期的に現金になっていないものに関しては「不良債権」と判断し、売上高を減額修正します。

なお、その他にも以下のような点があれば、銀行などの金融機関は格付けを決める際のデータを修正します。

- 有価証券・不動産の修正

審査前の時価ではなく、審査時点での時価の価値に修正します。

- 不良在庫の有無

長期で棚卸資産となっている在庫は不良在庫ありとして判断します。

- 関連会社の資産余力

信用格付けの有効期間は1年間

信用格付けの有効期間は1年間です。1年ごとの決算の時期に更新されるため、1期のみの利益が信用格付けに影響するわけではありません。

一度決められた信用格付けがそのまま続くわけではないため、信用格付けの評価が気になっていた人は覚えておきましょう。

まとめ

銀行などの金融機関の格付けには、定量分析と定性分析があります。そして、その比重は定性分析よりも定量分析のほうが大きいとされています。

また、定量分析と定性分析の内容が向上することにより、格付けのランクを上げることも可能です。信用格付けは企業が銀行から融資を受ける際の要素にもなるため、銀行などの金融機関から融資を受けることを検討中の人は、ぜひ参考にしてみてください。