みなさんは「シンジケートローン」という資金調達の方法をご存知でしょうか。聞いたことはあるけど、詳しくは分からないということもあるのではないでしょうか。そこで、今回シンジケートローンについて解説していきます。

目次

1.シンジケートローンとは

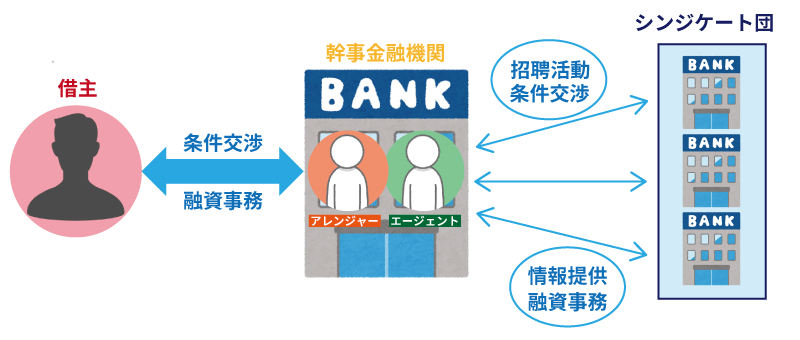

シンジケートローンとは、複数の金融機関が協調してシンジケート団(複数の金融機関で結成される団体)を組成し、同一契約書に基づいて同一条件で融資を行う資金調達方法のことです。シンジケートローンと聞くと、大企業が利用するものというイメージをお持ちの方もいるかと思いますが、中小企業の利用も増えてきております。

ただし、シンジケートローンを簡単に利用できるかというとそうではありません。一般的には、通常の保証協会付融資や、プロパー融資で進めるケースが多いです。規模が大きくなってきたタイミングで利用できるチャンスがあるとお考え下さい。

(1)アレンジャー

シンジケート団をとりまとめる幹事金融機関のことをアレンジャーといいます。借入する企業のメインバンクがアレンジャーを務めるのが一般的です。アレンジャーの主な役割としては貸出条件の設定、貸付人(参加金融機関)の招聘、契約書の作成・締結があります。

(2)エージェント

シンジケートローンを契約締結後に各貸付人(各金融機関)の代理人をエージェントといいます。エージェントの主な役割としては資金決済業務、情報伝達業務があります。アレンジャーを務めた金融機関がエージェントに就任するのが一般的となっています。

2.シンジケートローンの形態

シンジケートローンの形態は主に3つあります。

(1)コミットメントライン

コミットメントラインとは予め設定した極度枠、期間(通常1年以内)の範囲内で、融資をすることを約束(コミット)する特定融資枠契約のことをいいます。季節資金枠、緊急資金枠、貸借対照表のスリム化等に主に利用されます。

(2)ターム・ローン

ターム・ローンとは中長期の証書貸付契約のことをいい、契約時に一括実行するのが一般的です。コミットメントラインが基本的には短期であるのに対して、ターム・ローンは短期から長期まで幅広く対応でき、一般的には5年程度です。借入口数の一本化、肩代り資金等に主に利用されます。

(3)コミット型タームローン

コミット型タームローンとは借入可能期間(通常1年程度)を設定したタームローンのことをいいます。資金需要のスケジュールに合わせて、機動的な資金調達ができます。設備資金や運転資金として主に利用されます。

さらにシンジケート団組成の形態は2つ(クラブシンジケーションとジェネラルシンジケーション)あります。

「クラブシンジケーション」とは

クラブ・ディールとも言われ、すでに取引のある金融機関のみで組成する形態をいいます。

「ジェネラルシンジケーション」とは

取引のない新規取引金融機関も含めて組成する形態をいいます。

3.シンジケートローンの特徴とメリット

(1)多額の金額を借入できる可能性がある

シンジケートローンでは複数の金融機関が融資をするため、参加する金融機関にとっては単独で融資を行うよりもリスクを抑えることができます。そのため、1行(単独)では対応しきれない大きな金額を調達するための一つの手段といえます。企業によっては財務体質の改善のために利用できれば大きなメリットといえます。金融機関がシンジケートローンを勧めてきた場合、会社の財務状況が危機に陥っている可能性もありますので、注意が必要です。

(2)柔軟な条件やスケジュールで融資を受けることができる

シンジケートローンは社債と比べ、借入条件や返済スケジュールの設定を柔軟に行うことができるため、財務体質の改善につながると言えるでしょう。

(3)事務負担を軽減することができる

シンジケートローンは原則、契約締結前の条件交渉はアレンジャーが行い、契約締結後の事務管理はエージェントに一本化するため、事務負担が軽減されます。

(4)金利などの取引条件を統一することができる

1つの融資契約に複数の金融機関が契約することで、複数の金融機関から同一の取引条件(金利や返済期間、担保等)での資金調達ができます。

(5)資金調達先を増やすことができる

取引がない新規の金融機関をシンジケート団に入れることで、取引金融機関を増やせることができ、将来的に資金調達の幅が広がることになります。

(6)高いIR(企業が株主などの投資家に対して行う情報提供などの広報活動)効果を期待できる

複数の金融機関からの支援体制が明確化され、財務安定性の向上が期待でき、また新聞や企業サイト等への掲載により対外的に「信用が高い企業」であるとアピールできる場合があります。

これから事業性融資の申込みを検討している人は下記よりご相談ください。融資の専門家である認定支援機関SoLaboが、事業規模や内容といったご状況から貴社に合った融資制度や金融機関をご紹介いたします。

4.シンジケートローンのデメリット

(1)金利とは別に様々な手数料がかかる

シンジケートローンは一般的な融資に比べると、手数料の種類が多くあります。具体的には「アレンジメントフィー」と「エージェントフィー」などが手数料としてかかります。手数料率は組成内容により異なります。そのため、場合によっては高額な手数料がかかることもありますので、事前にしっかりと手数料を確認しておく必要があります。

「アレンジメントフィー」とは

窓口となるアレンジャーに対して支払う手数料のことであり、具体的にはシンジケート団を組成するための組織構築手数料、貸付人(各金融期間)との交渉代理の手数料、契約条件をまとめるための手数料や契約書作成のための手数料などがあります。

「エージェントフィー」とは

エージェントに対して支払う手数料のことであり、具体的には資金決済手数料、貸付人(各金融機関)への通知手数料などがあります。

コミットメントラインにおいては「コミットメントフィー」が必要であったり、他にも契約書作成における印紙代や弁護士費用などもかかります。

(2)手間がかかる

複数の金融機関が関わることになるため、契約書類が複数になり、手間と時間がかかるといえます。そのため、すぐに資金が必要な場合には向いていません。

5.シンジケートローンの流れ

融資実行までの一般的な流れは以下のようになっております。組成にはクラブシンジケーションは1~2ヵ月程度、ジェネラルシンジケーションは2~3ヵ月かかるのが一般的です。

- アレンジャーにより借入人宛てにタームシート(貸出条件の提示書)を提示

- 借入人よりアレンジャーにマンデートレター(組成依頼書)を提出

- 金融機関への招聘活動を開始

- 金融機関よりコミットレター(参加表明書)の獲得

- 契約書の作成

- 契約書の調印

- 融資実行

シンジケートローンへの申込みを検討している人は下記よりご相談ください。これまで6,000件以上の融資支援実績のある株式会社SoLaboが融資の進め方や審査のポイントをお伝えいたします。

6.シンジケートローンと協調融資の違い

シンジケートローンは協調融資のひとつであり、複数の金融機関から融資を受けるということで、同義として使われることもありますが、主な違いとしては2つあります。

(1)契約方法

協調融資の場合、それぞれの金融機関と契約を結ぶ必要があるため、融資を受けるまでにそれぞれの金融機関と手続きする必要があり、その分手間がかかります。

(2)貸付条件

協調融資の場合、それぞれの金融機関と契約するということで、それぞれ貸付条件(金利、返済期間など)が異なります。そのため、より条件の良い(金利が低いなど)金融機関から多めに借りるなどの調整ができる場合があります。

7.まとめ

シンジケートローンについてご紹介しました。今後融資を受けるにあたって、シンジケートローンのメリットとデメリットをしっかりと理解した上でひとつの選択肢として考えてみるのもいいかもしれません。