スタートアップ企業の経営者が経営指標のひとつとして算出する「バーンレート」。バーンレートを把握しておくことで、スタートアップ時にどのくらい資金を準備しておく必要があるのかの判断基準になります。

この記事では、バーンレートとは何か、その種類と計算方法、会社を経営していく上でのバーンレート活用例についてご説明します。

1.スタートアップのときに必要なお金の指標「バーンレート」とは

「バーンレート」(Burn Rate:資金燃焼率)とは、会社経営に必要な資金がどれぐらいあるかを示す経営指標のひとつです。基本的にひとつの企業単位、特にスタートアップ企業に対して、月ごとに算出するもので、ひと月にどれだけコストをかけているか、現金の出入りを把握できます。

創業直後のスタートアップ企業は、黒字経営よりも事業の拡大を優先し、売上よりもコストの方が多くかかる状態が続くため、企業の運転資金がなくなるまでの猶予期間を知る目的で、バーンレートは使用されます。

2.バーンレートの種類と計算方法

| バーンレートの種類 | 計算方法 | |

| グロスバーンレート Gross Burn Rate |

月ごとのコストの 総計を算出する |

|

| ネットバーンレート Net Burn Rate |

グロスバーンレートから 月の売上を引いて算出する |

一般的に「バーンレートは?」と聞かれたら、 ネットバーンレートを 指すことが多い。 |

バーンレートの種類は2つあります。コストの総計だけを見る「グロスバーンレート」(Gross Burn Rate:総資金燃料率)と、コストから売上を引いた「ネットバーンレート」(Net Burn Rate:実資金燃焼率)です。

一般的に「バーンレート」を聞かれた場合は、ネットバーンレートの方を指しているようです。

| ネットバーンレート=グロスバーンレート-売上 |

例えば、毎月100万円のグロスバーンレートと、毎月30万円の売上があった場合、ネットバーンレートは毎月70万円となります。要は70万円の赤字です。

ほとんどのスタートアップ企業は、経営が軌道に乗り安定した売上がたつまでは赤字経営の状態がしばらく続くため、月ごとの赤字状態を確認するためにバーンレートという言葉が使われていると考えてよいでしょう。

なお、ネットバーンレートがマイナスの値になったら、黒字ということです。

バーンレートが高いから悪いというわけではない

バーンレートが高いということは赤字の状態が続いているということです。一方で、バーンレートが高いこと自体が問題ではありません。一般的に、スタートアップ企業にとっては、赤字が続いていたとしても、売上をたてるためにまずは事業の成長スピードを重視すべきだと考えられているからです。

しかし、預金残高がないのにバーンレートが高い場合や、バーンレートが高いにもかかわらず事業計画通りに目標が達成していない場合には注意が必要です。

お金が必要なタイミングで資金調達ができなかったり、資金調達に時間がかかってしまったりと資金繰りが悪化する恐れがあるため、コスト削減や資金調達など、資金ショートを回避するための施策を実施しなければなりません。手元資金がなくなってから慌てないようにバーンレートをうまく活用すると良いでしょう。

3.バーンレートの活用例

企業の運転資金がなくなるまでの猶予期間を知る目的で、バーンレートを活用することができます。つまり、資金調達をすべきタイミングがわかるということです。

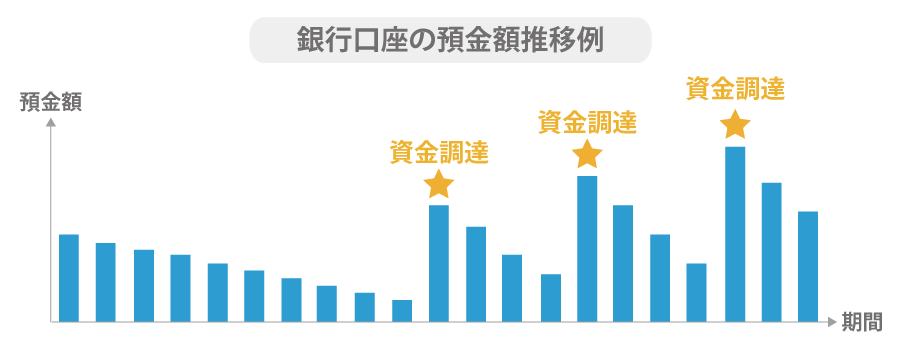

スタートアップ企業の資金は、一般的に経営者の銀行口座の預金額とイコールです。売上よりもコストの方が多くかかる状態が続くため、預金額は減る一方です。預金額がゼロになってしまうと、資金がショートし倒産の危機になります。資金調達をすることで一時的に預金額を増やすことが可能です。

棒グラフで示すことで預金額の減少が目に見えてわかります。いつ資金調達すべきかが見えやすくなるでしょう。

グラフにしなくても、預金額をネットバーンレートで割ると、資金調達をせずに会社が存続できる期間を算出することが可能です。

| 会社の存続可能期間=現預金残高÷ネットバーンレート |

例えば、1000万円の預金残高があり、ネットバーンレートが100万円だった場合、何もしなければ10か月後にキャッシュがなくなるということです。キャッシュが尽きる前に資金調達をしなければ、最悪会社が倒産してしまうことも考えられます。

一般的に1年間は会社が存続できるだけの資金と、資金調達に半年ほどかかると考慮して、18か月は会社が存続できるだけの資金を準備しておくとよいとされています。

なお、バーンレートが大きくなればなるほど、資金調達までの猶予期間が短くなる点にも注意しましょう。通常、事業計画を立てた際に、資金調達計画も一緒に立てますが、実態と比べて資金調達のタイミングが適正かどうかもチェックするとよいでしょう。

会社の存続可能期間を延ばすには創業時の資金調達が重要

手元資金は多ければ多いほど会社が存続できるだけの期間は長くなり、当然、会社が次の資金調達をするまでの猶予期間も長くなります。

当サイトを運営している株式会社SoLabo(ソラボ)は4,500件以上の経営者の方の資金調達サポートを行ってきました。

資金調達は、タイミングが大切です。タイミングよく資金調達できないと、算出したバーンレートも意味がありません。今の経営状態で融資が可能なのか、余剰資金を増やすために創業前に融資は受けられるのかなど、資金調達について疑問や不安のある方は、ぜひ一度ご相談ください。相談は無料です。

4.バーンレートを大きくしないために気をつけること

スタートアップ企業のバーンレートが大きくなる主な原因は、固定費にある傾向です。固定費に計上されるコストは事業分野や市場動向によっても異なりますが、どの企業でも共通するのは人件費です。

特に赤字経営中の企業において、むやみに従業員を増やしてしまうと人件費がかさみ倒産リスクが高くなってしまいます。スタートアップ時に雇用する人材は最低限とし、事業が軌道に乗るまでは外部委託などを活用すると良いでしょう。

まとめ

月ごとの赤字状態を把握するためにバーンレートが使われています。現状どのくらいコストがかかっていて、会社を存続させるにはどのくらい資金が必要なのか明確にすることができます。会社を経営していく上での指標のひとつとして活用していきましょう。

資金調達は今日頼んで明日行えるようなものではありません。無理のない事業経営のため、まずはバーンレートを算出し、計画的に資金調達を行いましょう。