「経営力向上計画」とは、人材育成やコスト管理をしたり設備を導入したりすることで自分の会社のマネジメント力や経営力を向上させるための計画です。

今回は、経営力向上計画を提出する際、必要になる書類の具体的な書き方から認定されるためのポイントまで、詳しく解説いたします。経営力向上計画の概要はこちらの記事で解説しています。

目次

経営力向上計画認定のメリット

経営力向上計画認定の主なメリットは次の3つです。

- 固定資産税の軽減措置

- 各種金融支援が受けられる

- 補助金の審査において加点される場合がある

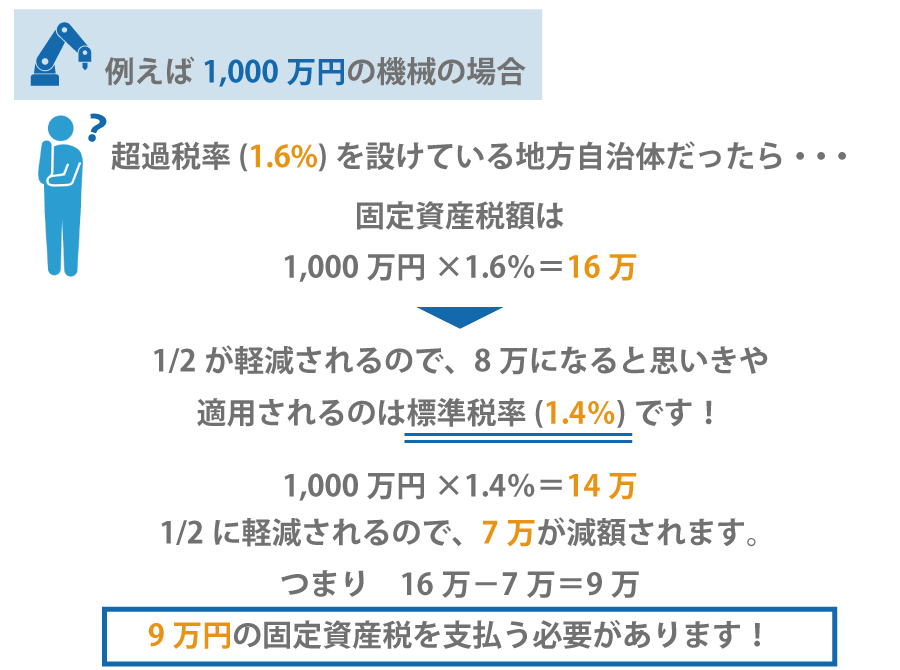

メリット1:固定資産税の軽減措置

経営力向上計画に基づいて、次の条件を満たす機械や装置を新たに取得した場合、その翌年度から3年間にわたり固定資産税が1/2に軽減されます。

- 販売開始から10年以内

- 旧モデルと比較して生産性が年平均1%以上向上する

- 160万円以上の機械・設備である

機械を導入すれば何でもOKというわけではありませんので、購入する前に確認が必要です。

また、地方自治体によっては固定資産税に超過税率を設けているケースがあります。

しかし、その場合でも税率は標準税率(1.4%)が適用されますので、支払う税金の額に注意しましょう。

また、申請書を提出する際は工業会による証明書の添付が必要です。

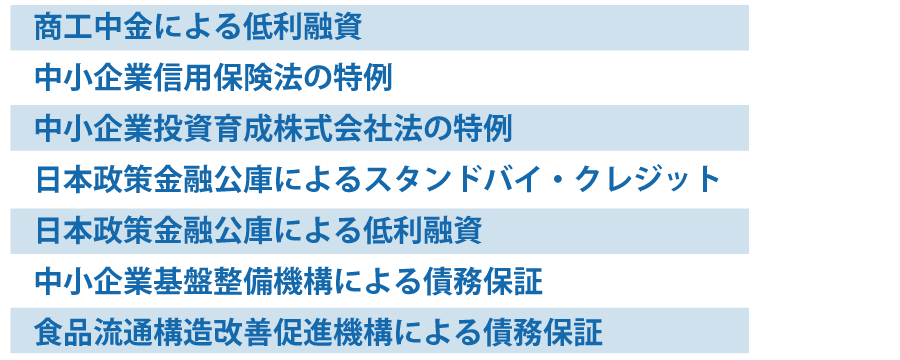

メリット2:各種金融支援が受けられる

会社にとって、資金調達は大きな課題です。

日本政策金融公庫などの金融機関から融資を受ける際、経営力向上計画に認定された事業者であれば低金利で融資が受けられます。

日本政策金融公庫以外にも下記の金融支援を受けることが可能です。

ここでは、適用範囲が広い日本政策金融公庫による低利融資について解説します。

この支援制度は認定を受けた事業者が設備投資に必要な資金の借入を行う際、基準利率から0.9%引下げた金利で融資を受けることができるというものです。

ただし、1点注意が必要です。

低利融資を受けたいのであれば、計画を申請する前に日本政策金融公庫への事前相談が必要になります。

事業者が自分で行うことももちろん可能ですが、認定支援機関などの専門家にお願いすることで手続きがスムーズに進む場合もありますので、専門家の力を借りることも検討しましょう。

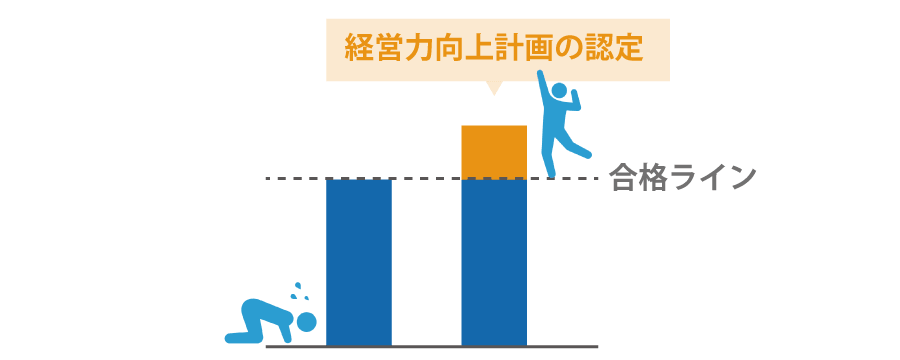

メリット3:補助金の審査で加点される場合がある

経営力向上計画の認定を受けていると、ものづくり補助金やIT導入補助金など、いくつかの補助金において審査の際に加点されるケースがあります。

認定を受けているかどうかが補助金採択の分かれ目となっているため、補助金を視野に入れているのであれば、経営力向上計画の申請は必須でしょう。

なぜならば補助金の存在が一般的になり申請するのが当たり前となってきたため、ただ申請をしただけでは採択される確率が低くなってしまったからです。

創業補助金の例でいうと、平成29年度の採択件数は109件でした。

単純計算で各都道府県2、3件しか採択されていないということになります。

経営力向上計画の認定を受けておくことで、補助金の採択される可能性を高められますので、事業者の方は念頭に置いておきましょう。

経営力向上計画が認定されるまでどのくらいかかる?

中小企業庁の手引きによると、標準処理期間は30日と記載されています。

計画に記載されている事業分野が複数の省庁にまたがる場合には45日かかるようです。

弊社のお客様が申請した際もちょうど30日目に認定の書類が届きましたので、申請にあたっては1か月~1か月半程度みておきましょう。

提出書類に不備があるなどして差し戻しが発生すると、手続きに時間がかかってしまいますので注意が必要です。

申請は時間に余裕を持って行いましょう。

経営力向上計画の提出先

会社の所在地や事業分野によって書類の提出先が異なりますので、自社がどこに当てはまるのか中小企業庁のホームページに掲載されている「事業分野と提出先」でご確認ください。

例えば、同じ「小売業」であったとしても「食料品や飲料」「たばこ」「酒類」など、何を販売するかによって提出先が違います。

関東であれば、食料品は「関東農政局」、たばこは「財務省」、酒類は「関東信越国税局」が担当窓口です。

また、「飲料」と「酒類」など、複数の事業を行っている場合には、それぞれの担当省庁で審査を受けなければなりません。

その場合は、いずれかの担当省庁に申請書を提出すればOKです。

自分の事業分野がどこに当てはまるのかわからない方は、中小企業庁経営力向上計画相談窓口がありますので問い合わせてみるのがよいでしょう。

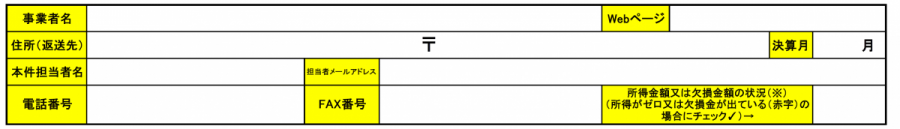

チェックシートの記載方法

経営力向上計画の申請書類は、①申請書(原本)②申請書(写し)③チェックシート④返信用封筒になります。

中小企業庁のホームページから関係書類の様式を取得することが可能です。

まずはチェックシートについて説明します。

正式名は「経営力向上計画 申請書提出用チェックシート」で、エクセルで作成するA4サイズ1枚の用紙です。

チェックシートということは最後に見るものでは?と思う方もいらっしゃるかもしれませんが、認定されるために必要な書類が揃っているか確認できるのに加え、認定されるためのヒントを得ることができますので、最初にチェックしておきましょう。

それではチェックシートの中身を細かく見ていきます。

まずは事業者名や住所、電話番号など基本的な情報を入れます。

個人事業主の場合、資本金や決算月はないので空欄のままで構いません。

本件担当者名は法人であれば窓口となっている方の名前を記載、個人事業主の場合は事業者名ご本人の名前を記載します。

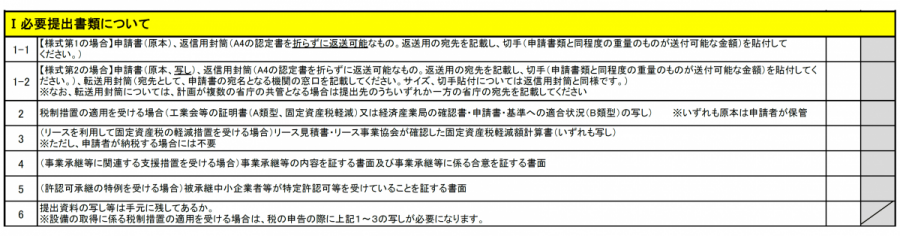

「Ⅰ 必要提出書類について」については、提出する書類が揃っているかの確認ですので、すべて作成が終わったら漏れなくチェックしましょう。

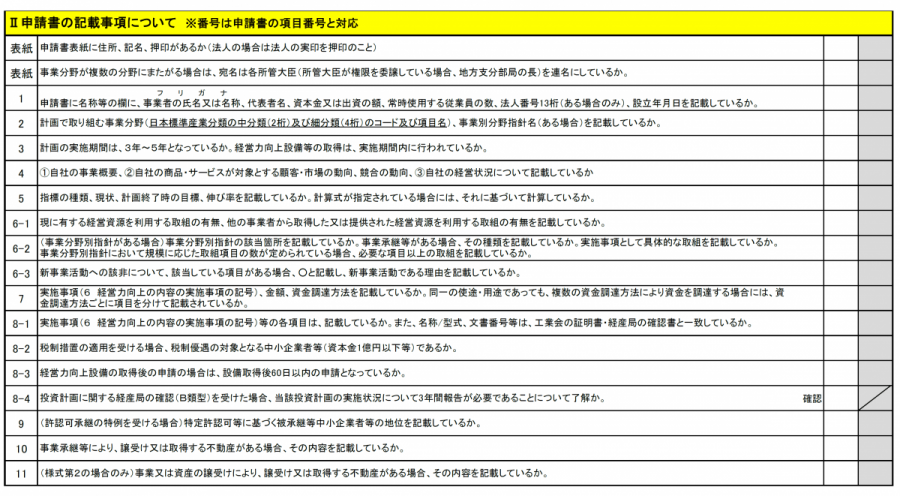

次の「Ⅱ 申請書の記載事項について」は、確認項目が多いですが難しく考える必要はありません。

申請書と付け合わせながら記入漏れがないか確認していけばOKです。

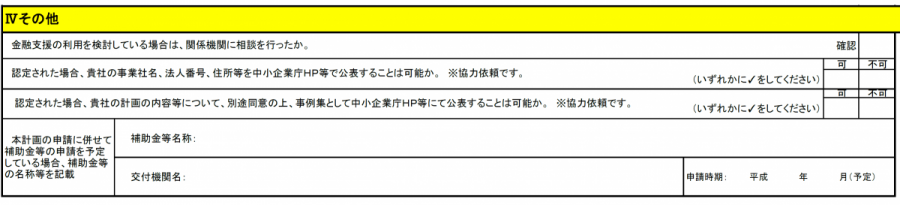

一番重要なのが「Ⅳその他」の項目です。

目的に応じてチェックすべき項目が異なりますので注意しましょう。

例えば、日本政策金融公庫の低利融資を受けたい場合には、「関係機関に相談を行ったか」の欄にチェックしていることが重要です。

また補助金の申請が目的の場合には、一番下の欄の「補助金名称等」に忘れずに補助金名を記入します。

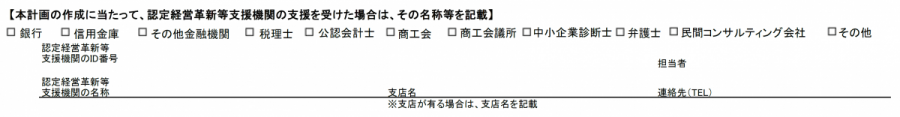

チェックシートの一番下に認定支援機関の支援を受けた場合には、その名称を記載する欄があります。

専門家のサポートを受けているほうが認定も有利になりますので、可能であれば一度認定支援機関に相談することも考えてみましょう。

当社株式会社SoLabo(ソラボ)は認定支援機関として、経営力向上計画の申請書作成サポートを実施しております。「申請書の書き方がわからない」「自分で書類作成できるか不安」という方は専門の担当が対応しますので、まずは一度ご相談ください。

お問合わせの際は「経営力向上計画の件」とお伝えいただくとスムーズです。

経営力向上計画の申請書の記載例

中小企業庁のホームページを見ると、業種別に記載例が掲載されていますので参考にしてください。

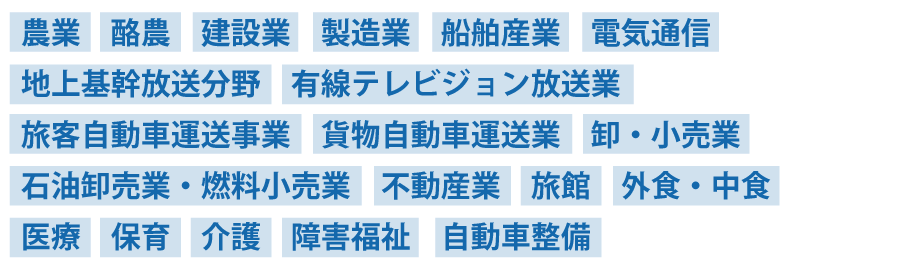

2018年8月現在、20業種が載っていますので自社の事業分野に近い例を参照すると良いでしょう。定期的に更新されているようなので、今後も増えていくかもしれません。

記載例では具体的な書き方やどのような情報を入力すれば良いか、どの資料を参照すれば記入できるかなど、細かい注意点も赤枠線で書いてあります。

経営力向上計画「別紙」の書き方

それでは申請書の別紙部分の書き方を順番に詳しく見ていきましょう。

中小企業庁のホームページに掲載されている記載例を見れば、大部分は埋められるかと思いますので、ここでは押さえておくべきポイントを中心に解説します。

(1)名称等

ここは事業者の氏名や名称などの基本事項なので、すぐに埋められるでしょう。

個人事業主の場合、資本金や法人番号はありませんので記載不要です。

(2)事業分野と事業分野別指針名

自分の事業分野が何に該当するのか「日本標準産業分類」で確認する必要があります。

検索すればすぐにサイトは見つかりますが、さまざまな業種のデータが掲載されているので、該当する業種をなかなか見つけられないということも考えられます。

その場合には、こちらも中小企業庁の相談窓口に電話をすればすぐに教えてもらえるので、問い合わせてみると良いでしょう。

事業分野別指針名は中小企業庁のサイトに載っていますので、指針の有無を確認してください。

2018年8月現在、18分野において指針が定められています。

該当する業種があれば記載、なければ空欄で構いません。

(3)実施時期

重要な箇所ではありませんがミスすると事務局から問い合わせがくるなど、時間をロスしてしまいますので気をつけてください。

期間設定は36か月、48か月、60か月のいずれかを設定するよう決まっていますので、会社の決算月に合わせて「平成30年8月~平成33年3月」などと記載してしまうと「32か月」となるためNGです。

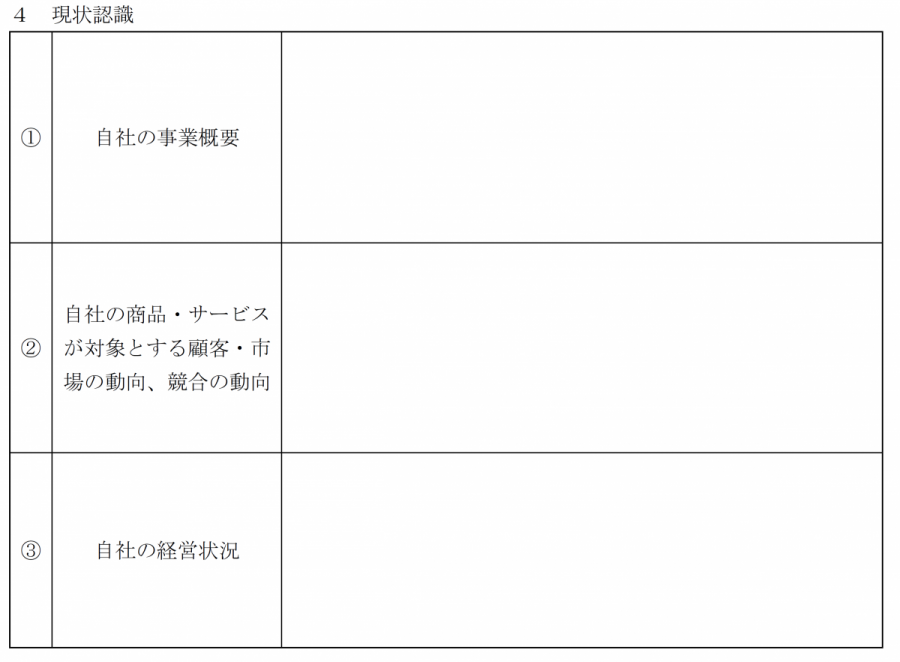

(4)現状認識

①自社の事業概要

自社のサービスですので、こちらは問題なく記入できるのではないでしょうか。

6.(2)で説明した事業分野別指針において、規模によって取組内容や取組の数が定められている場合には自社がどの規模に該当するかをここに記載しましょう。

例えば小売業の場合、規模別として次のように記載されています。

・小規模(売上高三億円未満)

・中規模(売上高三億円以上三十億円未満)

・中堅(売上高三十億円以上)

仮に小売業で売上高が1億円の会社の場合は、この欄に「事業分野別指針における規模は小規模に該当」と書きます。

②自社の商品・サービスが対象とする顧客・市場の動向、競合の動向

ここで押さえておくべきポイントは下記のとおりです。

いきなり文章でまとめるのではなく、まずは箇条書きで書き出してみると良いかもしれません。

アピールしたいことをたくさん書きたい気持ちもわかりますが、要点を押さえて8行~10行程度で収まるように記載しましょう。

③自社の経営状況

会社の財務状況を分析する必要があります。

分析することで、何が課題でその課題を解決するにはどうすれば良いのか見えてくるでしょう。

後に出てくる経営力向上の内容に繋がってきますので、ここでしっかりと分析することが大事です。

例えば、飲食店の場合。売上が前年と比べて増加しているのに、利益が減っていたとします。

分析してみると、仕込み作業や人手不足による時間外労働の増加やメニュー数が多いことによる仕入れ数や調理が効率的でないことが原因であると判明しました。

そこで、この問題を解決するために新たな調理器具を導入する必要があることをアピールするのです。

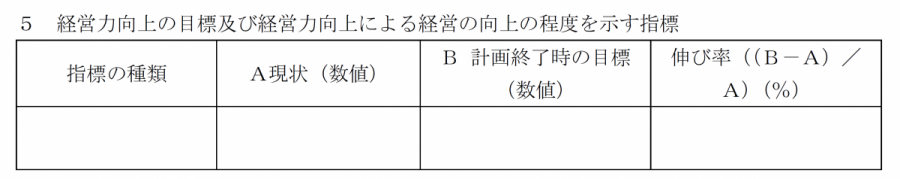

(5)経営力向上の目標及び経営力向上による経営の向上の程度を示す指標

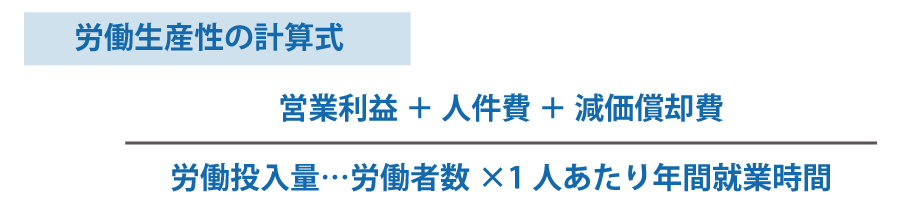

労働生産性を計算して出します。

計算と聞くと苦手意識のある方もいらっしゃるかもしれませんが、ひとつずつ当てはめていけば簡単に算出できますのでやってみましょう。

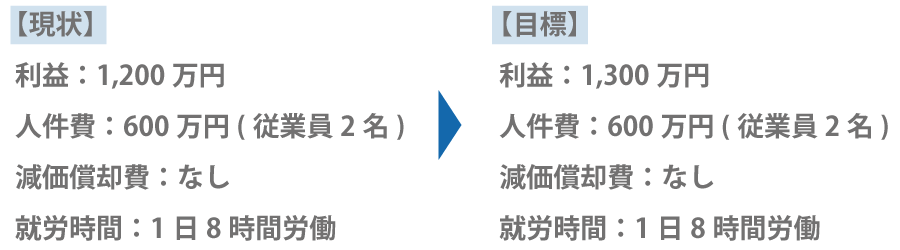

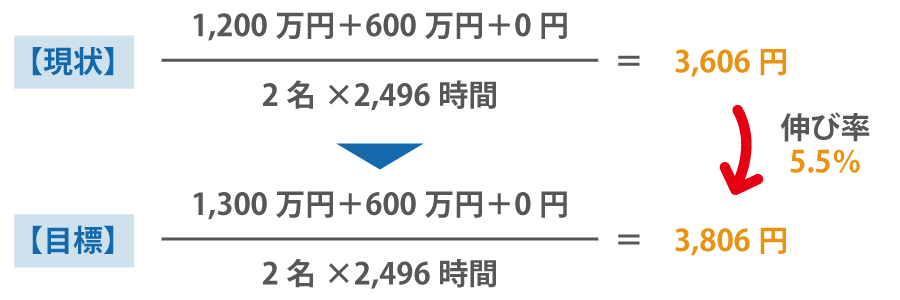

例を挙げて説明します。

計算式の分母のところは上記の数字を入れればOKです。

分子の「労働者一人あたりの年間就業時間」は、1日8時間労働なので8時間×26日(営業日数)×12か月=2,496時間となります。

よって、

と算出することができます。

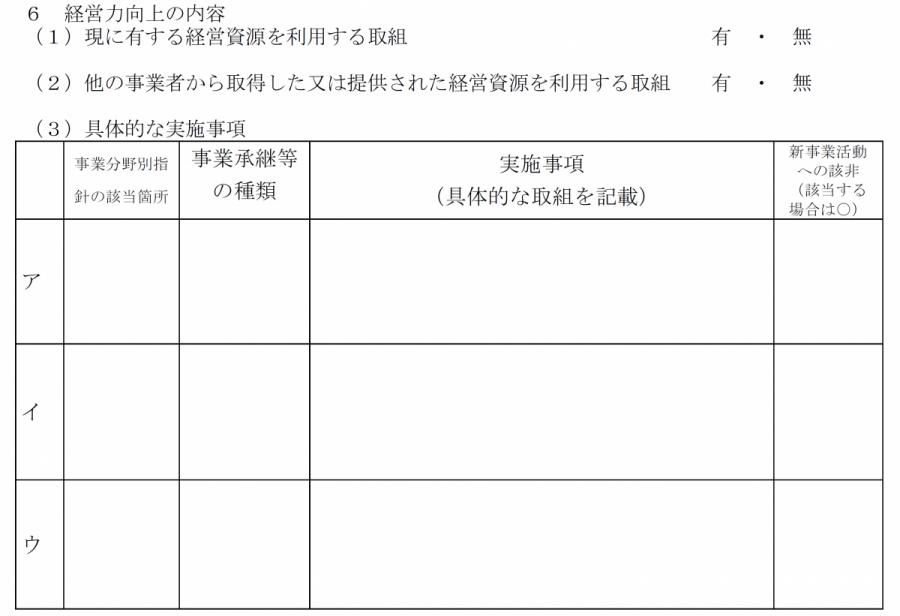

(6)経営力向上の内容

③で記載した経営状況を踏まえ、経営力向上のために取り組むことを具体的に書いていきましょう。

まずは、事業分野別指針の「経営力向上に関する取組内容」を見ながら、該当する取り組みを記入します。

飲食店の場合、①~㊱の項目に分類されています。

仮に新たな調理器具を導入する計画であれば「⑯調理労働の単純化・効率化」と「㉝設備・機器の切替え」を記入するのが正しいです。

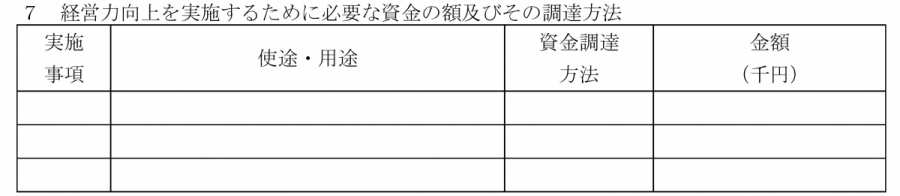

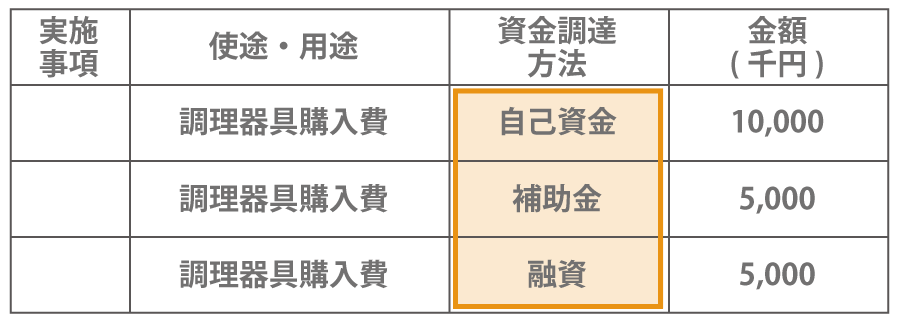

(7)経営力向上を実施するために必要な資金の額及びその調達方法

2,000万円の調理器具を購入する場合で考えてみましょう。

資金調達方法の欄には「自己資金・補助金・融資」のいずれかに分けて記入します。

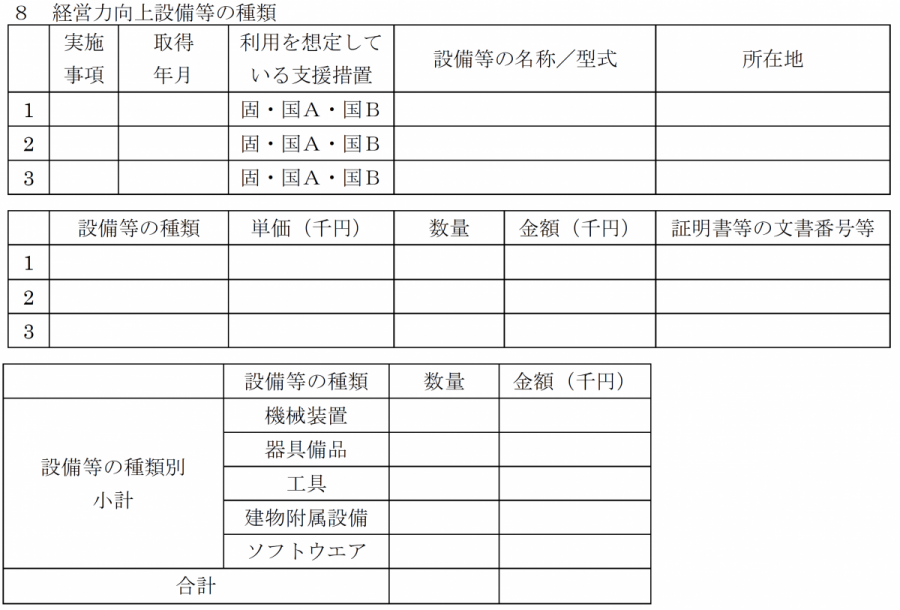

(8)経営力向上設備等の種類

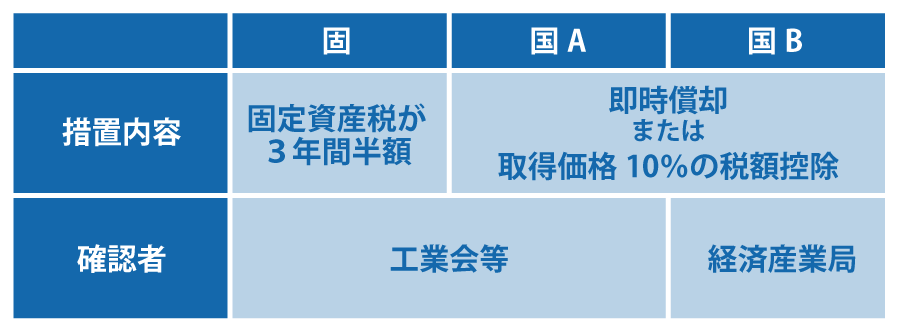

最初のメリットにも挙げましたが、「税制措置」を受けたい場合にはこの欄を記載する必要があります。

固=固定資産税、国A=生産性向上設備 ( A類型)、国B=収益力強化設備 ( B類型)の略なので、想定している措置に〇をつけましょう。

税制措置については、次の章で説明します。

(9)税制措置とは

①固定資産税の特例

まずは固定資産税の特例についてですが、内容は1.(1)で説明しておりますので割愛します。

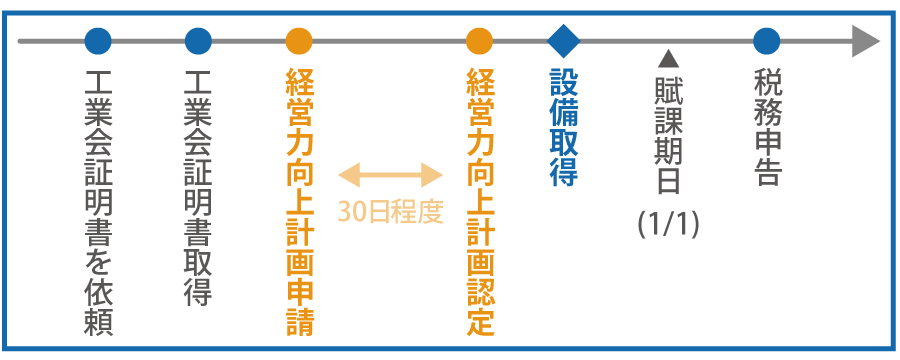

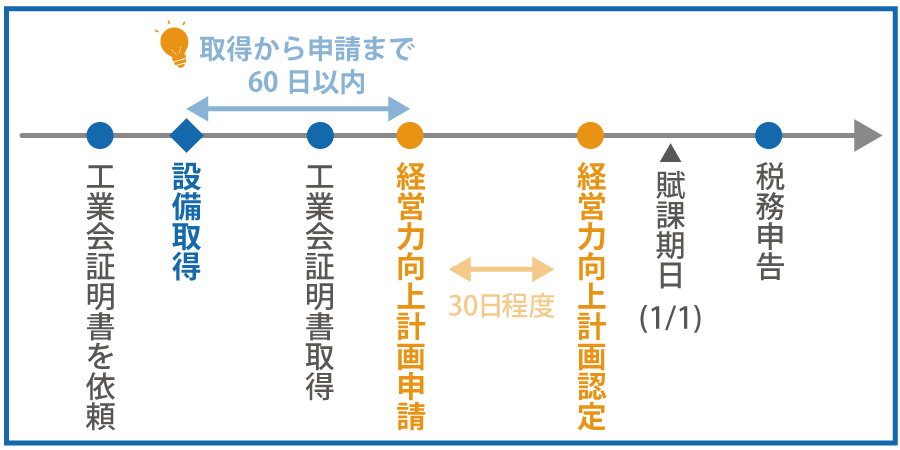

特に注意が必要なのは「設備の取得時期」です。

経営力向上設備は原則、経営力向上計画の認定後に取得しなければなりません。

ただし、例外もあります。

対象となる設備の取得日から経営力向上計画が受理されるまで、60日以内であれば税制措置を受けることが可能です。

また、固定資産税の賦課期日は毎年1月1日なので、12月31日を超えて認定を受けた場合には減税の期間が3年から2年に短縮してしまうので注意しましょう。

②中小企業経営強化税制

機械や装置、ソフトウエアなどの設備を新しく購入し、中小企業経営強化法が定めている事業のために利用した場合、次のいずれかが適用されます。

| 【即時償却】…減価償却の対象となる固定資産を取得した年度に一括で償却すること

または 【取得価格10%の税額控除】 |

「生産性向上設備(A類型)」と「収益力強化設備(B類型)」によって、要件が異なりますので事前の確認が必要です。

【生産性向上設備(A類型)】

こちらの手続きは「固定資産税の特例」とまったく同じです。

【収益力強化設備(B類型)】

最初に言っておくと、こちらで認定を受けるには非常に手間がかかります。

準備する書類が3種類あることに加え、購入予定の設備について経済産業大臣の確認を受け、確認書を取得しなければなりません。

税制措置について要件や対象となる設備に細かな違いはありますが、設備投資を考える際は次のポイントを参考にすると良いでしょう。

提出

申請書がすべて作成できたら、必要書類が揃っているか確認して提出しましょう。

同封する返信用封筒については、A4の認定書を折らずに返送可能なものとしてください、と注意書きがありますので、「角形2号」の封筒を用意しましょう。

疑問1 経営力向上計画に変更があったら?

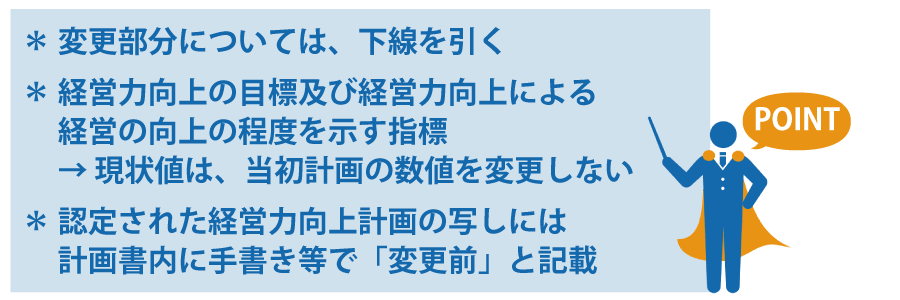

経営力向上計画の認定を受けた後に変更をする場合は、変更申請書を提出し、再度、主務大臣より変更部分の認定を受ければOKです。

ただし、資金調達額が若干変更されたり、法人の代表者が交代したりと計画の趣旨を変えないような軽微な変更の場合には申請不要です。

申請書は中小企業庁のホームページからダウンロードしましょう。

ここでのポイントは次の3点です。

疑問2 中小企業庁からのアンケートには答えた方が良い?

経営力向上計画に認定された事業者に「経営強化法に基づく経営力向上計画に関するアンケート回答のお願い」というメールが届くようです。

回答していないからといってペナルティがあるわけではありませんが、5分程度で答えられる内容なので積極的に回答しましょう。

もしかしたら「優良事例」として優先的に紹介してもらえるかもしれません。

疑問3 太陽光発電で固定資産税の2分の1は使える?

中小企業庁のホームページに掲載されているQ&A集によると、

全量売電の場合には、電気業の用に供する設備になると考えられます。電気業については中小企業経営強化税制の指定事業に含まれておらず、対象となりませんのでご注意ください。

但し、その営む事業が指定事業に該当し、全量売電ではなく発電した電気の一部をその指定事業に使用している場合(例えば製造業の工場で使用)については、対象となります。

と記載されているため、全量売電はダメなの!?と焦った方も多いのではないでしょうか。筆者もそのうちのひとりです。

弊社でも「全量売電目的で太陽光発電の設備をもう1機購入したい!」というお客様からの依頼があったので、不安になり中小企業庁の相談窓口に電話をして確認しました。

結論からいうと、中小企業経営強化税制に限ったことなので、固定資産税の特例と金融支援については利用できます。

まとめ

今回は、経営力向上計画のメリットや書類の具体的な書き方など、認定されるためのポイントを詳しく解説いたしました。

かなりボリュームはありますが、業界別に記入例もあり詳しく説明されているので、ひとつずつ確認しながら進めれば書類の作成は問題なくできるのではないでしょうか。

しかし、実際自分の事業に当てはめてみると、「どうやって書いたら良いの?」「この書き方で大丈夫なのかな?」と疑問も出てくるかと思います。

そんなときは認定支援機関などの専門家に依頼してしまうのもひとつの手です。

当社株式会社SoLabo(ソラボ)でも申請書の作成サポートを行っておりますので、経営力向上計画を検討中の方は一度お問い合わせください。