資金調達するために融資について調べていると、制度融資がどのような融資か気になる人もいるでしょう。実際に、Q&Aサイト上では「制度融資と銀行融資の違いは?」「制度融資のメリットやデメリットはないのか?」など、制度融資を知るための質問が見受けられます。

当記事では、制度融資とはどのような融資なのかを解説します。関連する機関の役割や、メリットとデメリット、申込方法も説明するので、制度融資の利用を検討している人は参考にしてみましょう。

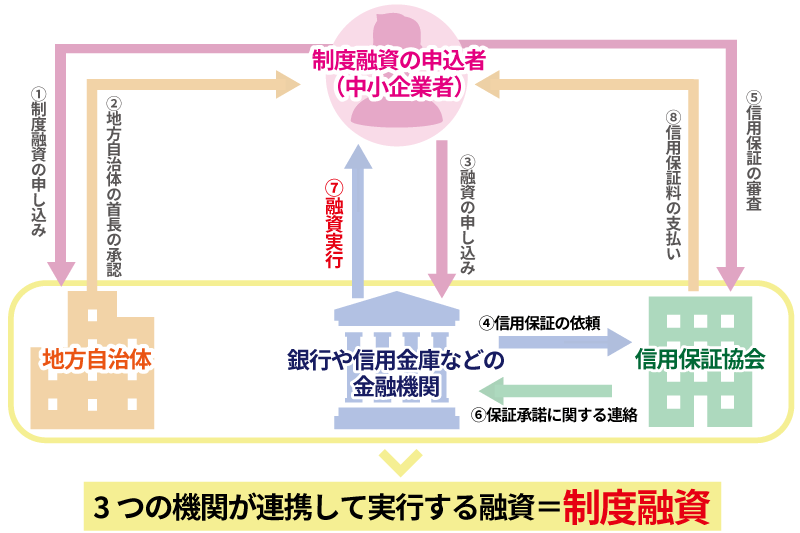

制度融資とは3つの機関が連携して実行する融資

制度融資とは、地方自治体と金融機関と信用保証協会の3つの機関が連携して実行する融資のことです。各地方自治体が独自に制度融資を実施しており、自治体によって対象者や利用条件が異なります。

たとえば、東京都の制度融資は東京都と東京信用保証協会と指定金融機関の3つの機関が連携する融資制度です。東京都産業労働局の公式サイトで、「都内の中小企業者が金融機関から融資を受けやすくするための制度」と説明しているように、中小企業が資金を調達しやすくなるよう、3機関が連携して実行します。

なお、制度融資は都道府県だけでなく、市区町村が独自に設けている制度もあります。その場合、制度融資ではなく「融資あっせん制度」という名称で案内されている場合があるので、制度融資について調べている人は覚えておきましょう。

制度融資に関して8,000件以上の融資支援実績のある当社SoLaboが皆さまの疑問や不明点について無料でお答えしています。制度融資を検討している、制度融資が利用できそうか知りたい人はまずは無料診断をお試し下さい。

地方自治体は利用者の負担を軽減する役割

利子の一部を補助する「利子補給」の実施や、信用保証協会に支払う「信用保証料」の補助など、地方自治体は利用者の負担を軽減する役割を担っています。

たとえば、東京都千代田区の制度融資「千代田区商工融資あっせん制度」では、資金使途や融資を受ける目的によって、次の表のように利用条件を設けています。ここでは、代表者が千代田区民の場合のみの条件を取り上げています。

| 資金名 | 融資限度額 | 名目利率 | 利子補給率 | 保証料補助 |

| 営業資金 | 1,800万円 | 2.0%以下 | 0.8% | – |

| 設備資金 | 2,000万円 | 2.0%以下 | 0.8% | – |

| 小規模企業特別資金(営業・設備) | 900万円 | 2.0%以下 | 1.6% | 全額補助 |

| 事業転換・多角化資金 | 1,500万円 | 2.0%以下 | 1.6% | 全額補助 |

千代田区の制度融資の場合、「小規模企業特別資金(営業・設備)」や「事業転換・多角化資金」で、区が信用保証料を全額補助する条件を設けていることが確認できます。

同じ市区町村内の制度でも、利子補給率や信用保証料の補助の有無など、利用条件が異なる点に注意が必要です。

利子補給について知りたい人は、「利子補給とは?コロナ融資でよく聞く実質無利子の制度を解説」も参考にしてみましょう。

金融機関は融資を実行する役割

制度融資において、金融機関は事業者に対して融資を実行する役割を担っています。融資実行の可否を判断し、実際に借入金を貸し付けるのは、地方自治体ではなく金融機関ということです。

具体的には、制度融資を、金融機関の審査に通過する必要があります。金融機関は、事業者が計画通りに返済できるかどうかを総合的に判断し、融資を実行します。

なお、日本政策金融公庫やゆうちょ銀行、農業協同組合では、制度融資を利用できません。

また、制度融資の取扱金融機関は地方自治体ごとに異なります。東京都の制度融資を例にとると、東京都労働産業局の公式サイトによれば、91の金融機関が指定されています。

地方自治体が指定する取扱金融機関は追加や変更している可能性もあるので、最新の取扱金融機関は利用する制度融資を管轄している地方自治体の窓口に問い合わせましょう。

信用保証協会は信用保証を出す役割

制度融資において、信用保証協会は事業者に対して信用保証を出し、債務の保証をする役割を担っています。お金を借りた人(債務者)が返済できなかった場合、信用保証協会は保証人として債務者に代わって返済の義務を果たします。

具体的には、制度融資を利用して融資を受けるうえで、金融機関だけでなく、信用保証協会の審査にも通過する必要があります。信用保証協会は審査基準を公表していませんが、債務の保証をして問題ないかどうかを判断するために審査を実施していると考えられます。

信用保証協会の審査について知りたい人は、「信用保証協会の審査は厳しい?審査基準と審査難易度を解説」を参考にしてみましょう。

制度融資の目的には起業と創業を促進する一面もある

地方自治体が制度融資を設ける目的には、起業と創業を促進する一面もあります。地方自治体が起業家や創業者をサポートすることで、事業者の資金調達のハードルを下げ、日本国内の起業促進を図るのも制度融資の役割です。

たとえば、東京都は起業や創業する人、創業したばかりの事業者に向けた制度融資「中小企業制度融資『創業』」を設けています。

| 対象者 | 都内に事業所(個人事業者は事業所又は住所)があり、東京信用保証協会の保証対象業種を営む中小企業者で以下3点のいずれかに該当する人 1.現在事業を営んでいない個人で、創業しようとする具体的な計画を有している2.創業した日から5年未満である中小企業者等3.分社化しようとする会社又は分社化により設立された日から5年未満の会社 |

| 融資上限額 | 3500万円(融資対象1については、自己資金に2,000万円を加えた額の範囲内) |

| 返済期間 | 設備資金10年以内(据置期間1年以内を含む。)、運転資金7年以内(据置期間1年以内を含む。) |

この制度を利用する際に、市区町村の認定特定創業支援等事業による支援または商工団体などによる創業支援とその証明を受けた場合、融資利率を0.4%優遇するという特例が適用されます。

起業や創業のための制度融資について相談したい場合は、最寄りの商工会議所を全国商工会連合会の検索ページで調べ、商工会議所が相談窓口として用意している「ビジネスサポートデスク」に問い合わせてみましょう。

制度融資にはメリットとデメリットがある

制度融資には、メリットとデメリットがあります。利用を検討する際はメリットとデメリットを理解したうえで、申し込むかどうかを決めるようにしましょう。

たとえば、制度融資のメリットは事業者の目的にあわせた制度があることです。東京都を例にとると、創業や事業承継、海外展開、工場や事務所の増設などの新しく事業を展開するための資金に対応した制度融資に加え、「働き方改革支援」などの東京都の政策に対応した制度融資も存在します。

一方で、制度融資は銀行融資よりも申し込みから着金までに時間がかかる傾向があります。制度融資と銀行融資の申し込みから着金までの流れは次のような手順が必要です。

【制度融資の申し込みから着金までの流れ】

- 地方自治体(都道府県または市区町村)に融資あっせんを申し込む

- 地方自治体から交付されたあっせん書を受け取る

- 金融機関へ融資を申し込む

- 金融機関経由で信用保証協会に保証を申し込む

- 信用保証協会で保証審査を行う(初回利用時は面談を実施)

- 信用保証協会から金融機関へ保証承諾を通知する

- 金融機関が借入金を銀行口座に振り込む

【銀行融資の申し込みから着金までの流れ】

- 銀行に融資を申し込む

- 銀行が融資審査を行う(面談を実施)

- 金融機関が借入金を銀行口座に振り込む

制度融資は融資実行までに関わる機関の数が3機関あり、銀行融資よりも工数が増えるため、銀行融資よりも時間がかかります。

制度融資の利用を検討している人、制度融資を利用した場合に資金繰りが間に合うかどうかを確認するようにしましょう。制度融資のメリットを詳しく知りたい人は「制度融資のメリットとデメリットを解説」も参考にしてみてください。

制度融資の審査難易度

制度融資の審査難易度は低くありません。制度融資の審査を行う金融機関・信用保証協会は事業者が将来的に融資を返済できるのかを厳しく審査しており、返済できないと判断した場合は融資を行わないためです。

融資の審査項目は主に「保証資格」「資金使途」「返済能力」「経営者」の4点で、これらの項目を総合的に判断して融資の可否を決定します。たとえば、資金使途においては借入の目的や必要性、効果が見られています。過剰な資金を申請すると事業計画の見立てが甘いと判断されてしまう恐れがあるのです。

審査は項目に対するすべての情報から総合的に行われており、特定の項目が基準を満たさず審査に落ちる可能性も、いくつかの基準が満たされていなくても通る可能性もあります。現在のご自身のご状況から制度融資の審査に通りそうか、いくら借りられそうか知りたい人は無料診断をお試しください。

まとめ

制度融資は地方自治体と金融機関と信用保証協会の3つの機関が連携して実行する融資です。都道府県や市区町村ごとに制度融資を設けているので、自治体によって対象者や利用条件が異なる点に注意が必要です。

制度融資は融資を受ける目的に合わせた制度があるのがメリットですが、一方で銀行融資より、申し込みから着金までの時間が長くなる傾向があります。メリットとデメリットを把握したうえで、申し込むかどうかを判断しましょう。

「制度融資を利用したいが、現在の状況で利用できるかどうか分からない」という人は、当社株式会社SoLabo(ソラボ)にご相談ください。資料作成の代行や面談へのアドバイスなどのサポートが可能です。相談は無料なので、お気軽にお問い合わせください。