オンライン融資(オンラインレンディング)は申込みから融資実行までオンラインで完結する融資です。特徴として、AI(人工知能)による審査で、従来よりも早く結果がわかることが期待されている資金調達方法です。

今回はオンライン融資の基本としてメリット・デメリット、中小企業向けのオンライン融資のサービス一覧をご紹介します。

オンライン融資(オンラインレンディング)の基本

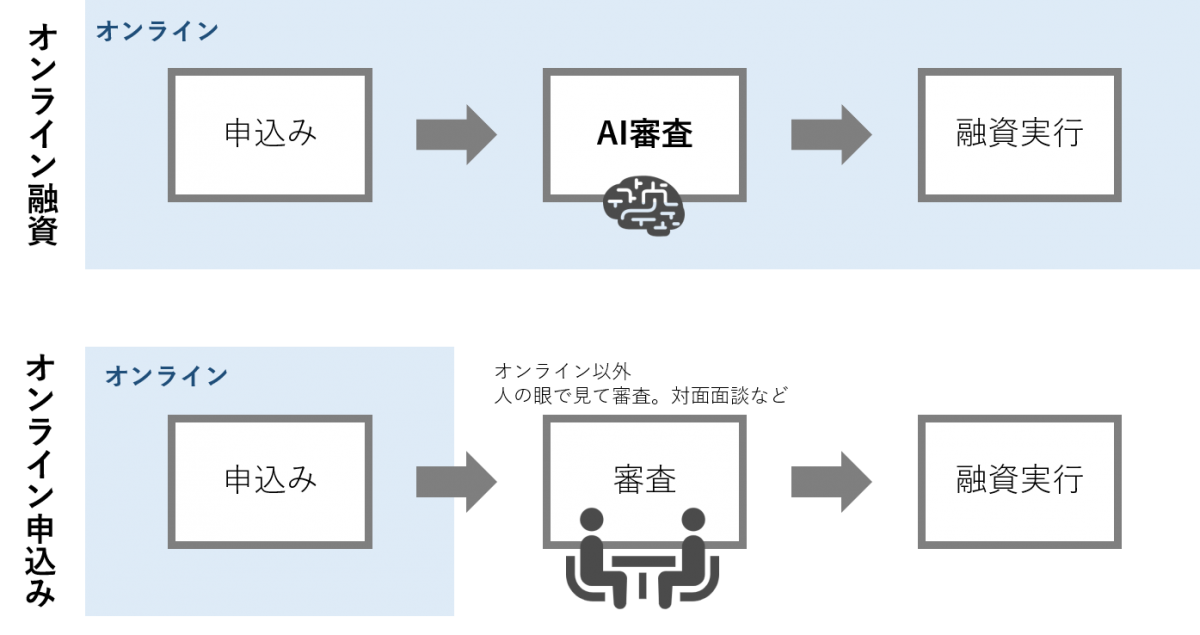

オンライン融資とは、インターネットだけで申込み・審査・融資実行まで完結する融資で、オンラインレンディング、スコアレンディングとも呼ばれます。

従来の融資サービスは基本的には、金融機関などの窓口に資料を持参し、申し込みや申請を行い、対面での審査面談があるのが一般的でした。オンライン融資では、オンラインですべての手続きが完結します。銀行口座の入出金記録などのデータを元に、AI(人工知能)による審査が行われるため、従来の人力で審査する融資サービスと比べて、提出書類が少なく、スピーディーに審査を受けられる傾向です。

オンライン融資の最大の特長:AI(人工知能)による審査の効率化

オンライン融資の最大の特徴は「AI審査による融資の効率化」です。AI審査の特徴は次の3つです。

- データを読み込むスピードがほぼ一瞬で、人が目を通して判断するよりも審査スピードが早い

- 人が休む夜間や休日も関係なく稼働でき、対応できる審査の件数も多い

- 融資判断の審査基準がブレないため、審査結果も揺らがない

AI審査の仕組みについて興味のある方は、次の記事も参考にしてみて下さい。

オンライン融資の市場規模

オンライン融資の市場規模は年々拡大しています。既存のオンライン融資サービスの利用数も上がり、地方銀行やメガバンクの参入も見受けられます。

オンライン融資サービスの成長の一端がうかがえる例、オンライン融資の利用者傾向をみてみましょう。

中小企業庁で定期開催されている「スマートSME(中小企業)研究会」での、オンライン融資サービスを展開する「アルトア」からの事例報告です。

※2021年8月17日現在、アルトア株式会社が展開する「アルトア オンライン融資サービス」はオリックス株式会社に事業移管されています。

2-3.アルトア株式会社 岡本様からのご説明(一部抜粋して引用)

- 一昨年 12 月にスタートし、順調に利用先を伸ばしている。利用者はアーリーステージの企業 が 3割程度と多め。利用企業の代表者の年齢、オンラインということで20代30代が考えられるが、意外と40-50代が中心。中には80代の方も利用している。利用者は全国に分布。

- 売上高1億円以下の企業が用者の大半。金利はAI 審査の結果によって変わる。3-15%と 幅広い。

オンライン融資を提供する一企業の1つのサービスの利用者傾向ではありますが、オンライン融資は、資金調達が難しいとされるアーリーステージの企業にも使われていることが分かります。

オンライン融資と間違えやすい?融資でのオンライン申込み

オンライン融資と間違えやすいのが、「融資でのオンライン申込み」です。オンライン融資は申込みから融資実行まですべてをオンラインで完結できる融資です。一方で「融資でのオンライン申込み」する融資は、申込み後に直接担当者と会って面談したり、人が審査したりするため、全てがオンラインで完結するわけではありません。

新型コロナ感染症を背景に、申込み部分をオンラインでできる金融機関も増え、2021年には、公的金融機関の日本政策金融公庫もオンラインで申込みできるようになりました。

日本政策金融公庫のインターネット申込みについては次の記事をご覧ください。

日本政策金融公庫のインターネット申し込みの流れを解説

飲食店や美容室など、独立開業を目指している人の中には、日本政策金融公庫から創業融資を受けることを検討している人もいますよね。その際、書面による申…

類語・ソーシャルレンディングとの違い

オンライン融資の類語として「ソーシャルレンディング」についても解説します。ソーシャルレンディングは、個人(投資家)からお金を集め、ソーシャルレンディング会社を通して、事業をする企業に対して貸付を行う形態の融資です。すべてオンラインでのやりとりで行われることから、「貸付型のクラウドファンディング」とも言われます。

類語・トランザクションレンディングとの違い

もう一つ、類語として、トランザクションレンディングについても解説します。トランザクションレンディングとは、日々の取引データや顧客評価などリアルタイムの情報(トランザクションデータ)をもとに融資条件を設定する融資です。ECサイトと提携し、オンライン融資の仕組みとして採用しているサービスもあります。

以前のオンライン融資では、決算書などの会計情報などの限定的なデータから審査をしていましたが、トランザクションレンディングでは日々のデータで「企業をとりまく今」を審査できるため、より制度の高い融資審査ができると考えられています。

オンライン融資の3つのメリット

メリット1 オンラインで手続きが完結

オンライン融資のメリットの1つめは、オンラインで手続きが完結することです。

人が対面で審査する従来の融資であれば、まず窓口に足を運び、面談を受けるところからはじまります。面談時には、貸す側の金融機関が経営状況や貸し倒れリスクを判断する材料として、決算書や確定申告書類、資金繰り表などさまざまな書類を作成・提出し、審査を受けるのが一般的な流れです。

しかし、オンライン融資は申込みから審査・融資実行まですべてオンラインで完結します。

メリット2 申込みから融資実行までが早い

オンライン融資のメリットの2つめは、通常の人が介在する従来の融資と比較して、申込みから融資実行までが早い傾向があることです。

従来の銀行などの金融機関で受ける事業性の融資では申込みから融資実行までに1~1.5ヶ月程度かかることもあります。オンライン融資は最短で1営業日での融資実行できるケースもあります。

メリット3 提出書類が少ない

オンライン融資のメリットの3つめは、提出書類が少ないことです。

オンライン融資では、銀行口座の入出金に関する履歴や、SNSのデータなどを基にして審査を行います。また、連携しているオンライン口座や会計ソフト、SNSの情報開示に同意することで改めて用意する提出書類を減らせます。

従来の融資で求められるような、決算書などの紙資料は提出する必要がないものもあります。(画像やpdfなどで提出を求められるケースもあります)

オンライン融資の3つのデメリット

デメリット1 従来の対面式の融資と比較して金利が高い場合がある

オンライン融資のデメリットの1つめは、従来の対面式の融資と比較して金利が高い場合があることです。

オンライン融資の金利はサービスによっても様々ですが、3~15%が中心です。日本政策金融公庫や信用金庫の金利が概ね3%以下で設定されていることと比較すると、金利が高い傾向であると言えるでしょう。

金利はサービスによっても異なるため、サービスごとに確認しましょう。

デメリット2 使っている会計ソフト以外の連携サービスは選択しにくい

オンライン融資のデメリットの2つめは、使っている会計ソフト以外の連携サービスは選択しにくいなどの、利用上の制約があることです。

オンライン融資は、金融機関で持っている過去のデータを元に「融資をしても貸し倒れしなさそうか・しそうか」をほぼ自動的に判断します。使っている会計ソフトのデータと金融機関の持っている過去のデータとを比較できなければ、審査ができないケースがあるのです。

会計ソフトの種類は豊富ですが、申込みをしたい金融機関が対応しているとは限りません。利用できる金融機関からしか選びにくいのはデメリットと言えるでしょう。

デメリット3 すぐにサービスを利用開始できない場合がある

オンライン融資のデメリットの3つめは、すぐにサービスを利用開始できない場合があることです。

銀行口座や会計ソフトを使用していて、オンライン融資サービスを使える条件に当てはまっていたとしても、一定期間、利用していなければオンライン融資が受けられないケースがあります。オンライン融資は、取引情報などから直近の取引の実績をみることで判断します。審査に十分なデータが集まっていない状態、つまり、利用期間が短すぎる状態だと正確に判断できないのです。

オンライン融資サービス一覧:金利・利用条件・融資限度額

中小企業向けのオンライン融資のサービス一覧と、実際のサービスについて見ていきましょう。実際のサービスを比較検討するときに見るべきポイントは「金利・利用条件・融資限度額」です。それぞれ、サービスごとに見ていきましょう。

*年齢制限、担保・保証人などの融資条件は個々のサービスでご確認ください

LENDY(レンディ)

2016年設立のスタートアップのLENDY株式会社が提供しているオンラインレンディングサービス。

| サービス名 | LENDY |

| 金利 | 融資額100万円以上:8.0%〜15.0%

融資額100万円未満:13.0%〜18.0% |

| 利用条件 | 業務系オンラインサービスを、LENDYアカウントに登録し、事業の状況に関するデータを提供すること

<連携対象サービス>(2021年3月現在) (銀行):国内2,700以上のオンラインバンク(個人・法人) (クラウド会計):MoneyForwardクラウド会計・クラウド確定申告、弥生会計オンライン・やよいの青色申告オンライン (EC):Amazon、楽天(RMS)、カラーミーショップ、MakeShop、BASE (POSレジ):ユビレジ、Airレジ、スマレジ (決済サービス):Coiney、Square、楽天ペイ、Airペイ (クラウドソーシング):ランサーズ ※グループ会社のクレジットエンジン株式会社が提供するCE Datahubを通じてサービス連携・データ連携 |

| 融資限度額 | 10万円〜500万円 |

りそな銀行:りそなビジネスローン「Speed on!」(スピードオン)

りそな銀行が展開している、同行の口座を利用している法人向けオンラインレンディングサービス。

| サービス名 | Speed on!(スピードオン) |

| 金利 | 1.0%~9.0% |

| 利用条件 | ・りそな銀行からの案内メールを受け取れた

・法人代表者が申込・契約手続できる ・口座に一定期間以上の預金取引がある ・りそなグループから融資を受けていない ことを満たす法人 |

| 融資限度額 | 100万円以上1,000万円以下 |

三菱UFJ銀行:BizLENDING(ビズレンディング)

三菱UFJ銀行が展開している、同行の口座を利用している法人向けオンラインレンディングサービス。

*記載内容は「商品概要」のダウンロード資料から一部抜粋

| サービス名 | BizLENDING |

| 金利 | 15%未満 |

| 利用条件 | ・三菱 UFJ 銀行に、一定期間以上入出金履歴がある口座(普通預金・当座預金)を持っている

・会社形態が株式会社・合名会社・合資会社・合同会社・有限会社のいずれかに 該当する ・三菱 UFJ 銀行から融資を受けていない、借入がない(関連法人を含む) |

| 融資限度額 | 10万円以上、最大 1000 万円 |

みずほ銀行:みずほスマートビジネスローン

みずほ銀行が展開している、みずほ銀行の口座を利用している中小企業向けのオンラインレンディングサービス。

| サービス名 | みずほスマートビジネスローン |

| 金利 | 1%台~14% |

| 利用条件 | ・みずほ銀行からのサービス案内メールを受け取った

・法人代表者が申込・契約手続できる ・口座に一定期間以上の預金取引がある ・みずほ銀行から融資を受けていない ことを満たす法人 |

| 融資限度額 | 10万円以上、最大1,000万円 |

J.Score(ジェイスコア):AIスコア・レンディング

みずほ銀行とソフトバンクにより設立されたJ.Scoreが展開しているオンラインレンディングサービス。

| サービス名 | AIスコア・レンディング |

| 金利 | 0.8%-15.0% |

| 利用条件 | ・AIスコアで600点以上の方

*安定収入がある方なら、法人個人問わず、学生・留学生で、アルバイト、永住権のない外国の方も申込みできる |

| 融資限度額 | 最大1,000万円 |

(参考)Amazon:Amazonレンディング

かつて通販サイトAmazonで出品を行う事業者を対象に融資を案内する「Amazonレンディング」と呼ばれるオンライン融資サービスが展開されていたようですが、2018年頃から日本国内向けのサービス展開がなくなったようです。

2021年6月時点、Amazonレンディングについて金利・利用条件・融資限度額など、Amazonによって公開されている情報はありません。

(参考情報)

Amazonレンディングの動向について|Amazonセラーフォーラム

出品者レンディングプログラム(適用されるマーケットプレイス: アメリカ合衆国)| Amazonセラーセントラル

まとめ

今回はオンライン融資の基本としてメリット・デメリット、中小企業向けのオンライン融資のサービス一覧を解説しました。

オンライン融資はスピーディーな手続きができる一方で、日本政策金融公庫などの金融機関での融資と比較すると、金利が高くなる場合もあります。

今、利用している会計ソフトや、銀行口座の情報から審査されることも多いため、まずは会計ソフトや口座の銀行を足がかりに、利用できるオンライン融資サービスを探しましょう。