事業を行う上で、資金繰りに悩まれている経営者の方もいるのではないでしょうか。資金繰り表を活用することで、解決できることもあります。もし資金繰り表を作成していなければ、ぜひ作成してみましょう。

今回は資金繰り表の活用法、作り方についてわかりやすく解説します。

資金繰り表とは

資金繰り表とは、一定期間における企業・個人の資金の収入・支出を表にしたものです。

事業を行う中で、取引先からの入金があったり、原材料の仕入れために振り込みをしたりすると思いますが、資金の入出金を表にまとめたものが資金繰り表です。家計簿を思い浮かべると、イメージしやすいかもしれません。

また、資金繰り表は、資金不足を防ぐための調達予定表でもあります。

資金繰り表には過去の実績を元に作成する「資金繰り実績表」と、これからの資金繰りを予想する「資金繰り予定表」の2種類があります。

2つの資金繰り表を活用して、事業における資金の動きを見える化をします。

資金繰り表がないとどうなる?

資金繰り表は資金の動きを見える化をするものですが、資金繰り表がなければどのようなことが起こるのか見ていきましょう。

仕入れもできず給与も払えず資金ショート

資金繰り表がなければ、月末にどれくらいの資金が残るか予想ができません。

「思ったよりも経費を使いすぎてしまった!」

「想定していた入金がされなかった!」

など、「今後、手元にある資金で乗り越えられるのか」をリアルタイムで把握できなければ、仕入れの代金や従業員の給与を支払うタイミングになって、資金が足りないことに気づくかもしれません。

一度支払いが遅れると、仕入れができなくなったり、従業員が離職してしまったりと、事業が回らなくなるリスクがあります。

事業を円滑に回すためにも、資金の把握は重要です。

資金ショートについて詳しく知りたい人は「資金ショートが起こる原因とは?防止・対応策から資金調達方法まで解説」も参考にしてみてください。

会計と現金の動きがズレて黒字倒産

事業者の中には、売上を現金の入金ベースで集計している場合と売上の発生ベースで集計している場合があります。

売上ベースで集計する場合、実際の資金の動きとずれてしまうことがあります。

例えば、売上の入金が2ヶ月後の場合で考えてみましょう。

表のように売上は、1月100万円、2月130万円、3月150万円(見込み)と順調にのび、右肩上がりです。

一方でかかった経費は1月70万円、2月90万円です。そのため、会計上は利益が1月30万円、2月40万円と黒字で着地しました。

【会計上】

| 1月 | 2月 | 3月 | |

| 売上 | 100万円 | 130万円 | 150万円(見込み) |

| 支出 | 70万円 | 90万円 | |

| 利益 | 30万円 | 40万円 |

一方で、実際の資金の動きを見てみましょう。12月からの繰越金額は70万円ありましたが、入金は20万円でした。そのため1月にあった資金は90万円です。1月に支払ったお金は70万円だったため、残った残金は20万円でした。

2月は1月に残った残金の20万円が繰越され、入金は20万円でした。そのため2月にあった資金は40万円です。

2月に支払ったお金は90万円だったため、残金はー50万円でした。

翌月になれば100万円が入ってくることが見えている状態で資金ショートしてしまいました。

この状態で、倒産にいたるのがいわゆる黒字倒産です。

【資金の動き】

| 1月 | 2月 | 3月 | |

| 売上 | 100万円 | 130万円 | 150万円(見込み) |

| 支出 | 70万円 | 90万円 | |

| 繰越金額 | 70万円 | 20万円 | |

| 入金 | 20万円 | 20万円 | 100万円 |

| 残金 | 20万円 | -50万円 |

黒字倒産について知りたい人は「黒字倒産とは 要因と対策をわかりやすく解説」も参考にしてみてください。

このように、資金繰りが上手くいかず仕入れができなかったり、給与が支払えなかったり、倒産したりしないように、資金繰り表を活用してリアルタイムで資金の動きを把握しなければなりません。

資金繰り表の活用法

次に、資金繰り表の活用法について解説します。

1 現在の資金を把握する習慣をつける

資金繰り表には、過去の実績を元に作成する「資金繰り実績表」と、これからの資金繰りを予想する「資金繰り予定表」の2種類があります。

まずは現在の資金(現金)がいくらあるのかを把握する習慣をつけましょう。

現在の資金繰りを把握するためには、「資金繰り実績表」を作成します。

資金繰り実績表は、資金に余裕がないときは「日毎」で、一般的には「1か月毎」で作成します。

2 定期的にこれから必要な資金を予測する

定期的に、今後の事業に必要な資金を予測するために、「資金繰り予定表」を作成します。

計画は次の年度が始まる1か月前にするとよいでしょう。

資金繰りについて予想をすることで、余裕を持って事業への投資計画や、資金集めの方法について検討をすることができます。

資金に余裕があるときは投資の検討、資金に余裕がないないときは収益改善、融資・補助金・助成金の申し込みなどの資金集めの検討ができます。

3 予実管理から業務改善につなげる

年度のはじめに作成した「資金繰り予定表」と、実際の事業結果を元に作成した「資金繰り実績表」とを比較することで、より精度の高い「資金繰り予定表」を作成することにつながります。

1年間を通してみると、月毎に季節やトレンドによって売上や経費が変わっていることが分かります。

予想と実際の数字が乖離している月に着目して原因を探ってみましょう。

予想と実際の数字を比較することで、経営判断に役立ちます。

資金繰り表の作り方(資金繰り表エクセルテンプレート:無料)

資金繰り表を作るときのポイント

まずは資金繰り表を作成するときのポイントを3つご紹介します。

売上は少なめ、経費は多めに見積もる

ポイントの1つめは、資金繰り表を作成するときに、売上は少なめ、経費は多めに見積もって作成することです。

はじめはどうしても、「売上はこれくらいになるだろう。」と、うまくいく想定で作りがちです。

しかし、想定よりうまくいかなかったときの修正は、想定よりうまくいったときの修正よりも困難です。

そのため、売上は一番少ないときだとどれくらいになりそうか、経費は余分に考えておきましょう。

作成・見直しのタイミングを逃さない

ポイントの2つめは、作成・見直しのタイミングを逃さないことです。

作成は年度の始まる1か月前や、創業前に作成するとよいでしょう。

事業が始まってしまうと、忙しく時間がとれないケースもあります。予想をして先を見据えた経営をしていきましょう。

また、見直しは基本的には1か月に一度行います。

1か月の実績を反映させた「資金繰り実績表」を作成し、「資金繰り予定表」と比較すると、より精度が高まります。

資金に余裕がない場合は、日毎に振り返るとよいでしょう。

最低3ヶ月分、余裕があれば1年分作成する

ポイントの3つめは、資金繰り表を最低3か月分、余裕があれば1年分作成することです。

最低でも3か月分は作成しなければ、見通しが立ちません。融資を受ける際、申込みから着金までに1.5~2か月程度かかります。

そのため、「来月資金ショートする!」と気づいても期間が短ければ、行動が間に合いません。

もちろん、余裕があれば1年分作成しましょう。水着であれば夏に、焼き芋であれば冬によく売れるように、1年を通して閑散期や繁忙期が存在します。1年を通して作成することで、閑散期にもスムーズに対応できます。

資金繰り表を作る手順

実際にテンプレートを使いながら、資金繰り表を作成してみましょう。

1 必要なものを用意する

「資金繰り予定表」を作成するために必要なものは、エクセルの使えるパソコンです。

「資金繰り実績表」を作成するために必要なものは、エクセルの使えるパソコンと、事業の数字が分かる資料(月次試算表など)、預金出納帳または預金通帳、手形帳、借入金返済明細書です。合わせて事業に使ったお金の記録を用意してください。

2 エクセルをダウンロードする

テンプレートはこちらからダウンロードしてお使いください。

[download id=”20235″] 、 [download id=”20238″]※関数が壊れている場合もあるため、必ずご自身で内容をお確かめの上お使いください。

※ご利用時の改編や項目の入力相違等により、資金繰り表の計算結果に誤りが発生しても、当社は責任を負いかねますのでご了承ください。

3 資金繰り表の計算ロジックと関数の確認をする

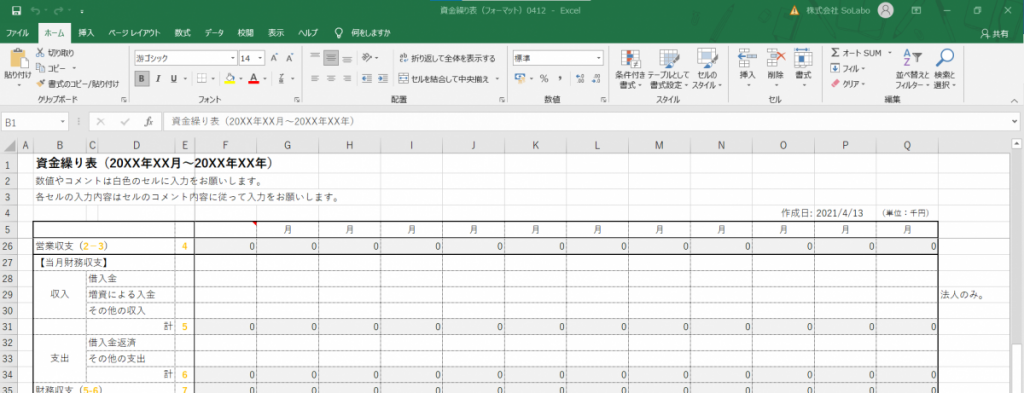

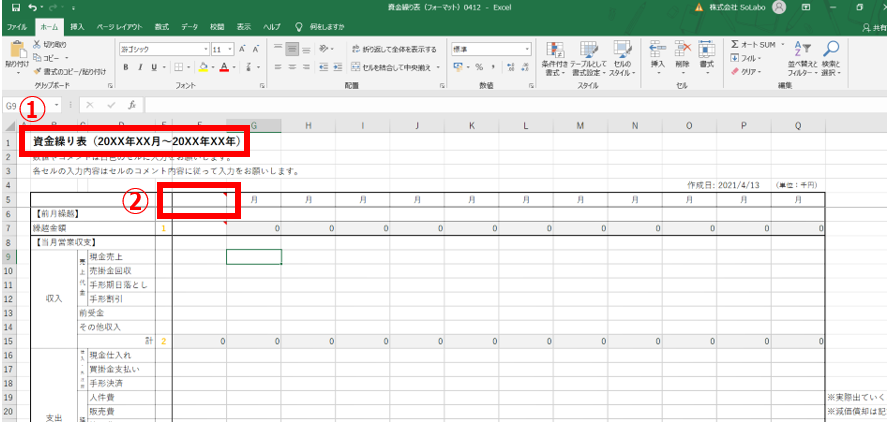

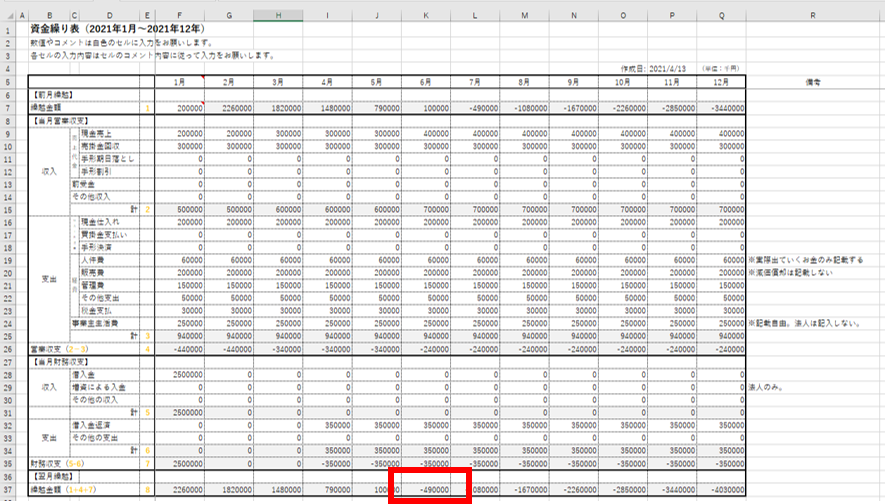

計算式をご説明します。まずは、エクセルの「資金繰り表(簡易版)」を開いてください。

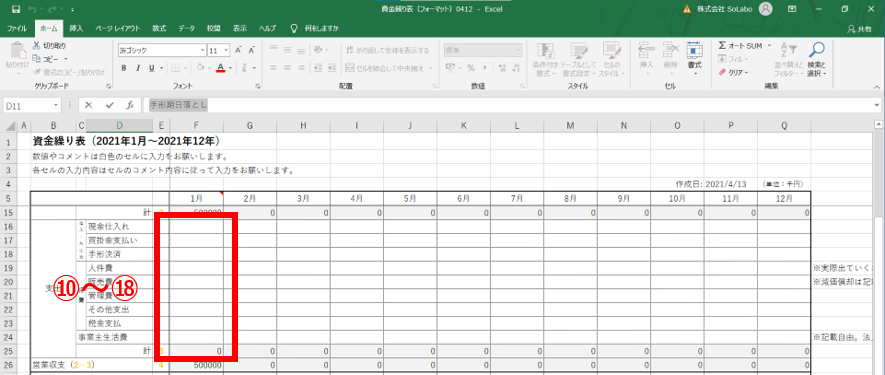

セル毎に計算式をご説明します。灰色の背景が計算式の入っている箇所です。

1 G7~Q7:繰越金額です。前月の繰越金額と一致します。F7は前月がこのシートにないため手入力をします。(「4 必要な情報を入力する」で説明します)

2 F15~Q15:営業に関連する月毎の収入の合計が入ります。9行~14行を合計するSUM関数が入っています。

3 F25~Q25:営業に関連する月毎の支出の合計が入ります。16行~24行を合計するSUM関数が入っています。

4 F26~Q26:営業に関連する月毎の営業収支が入ります。「収入の合計(25行)―支出の合計(15行)」が入っています。

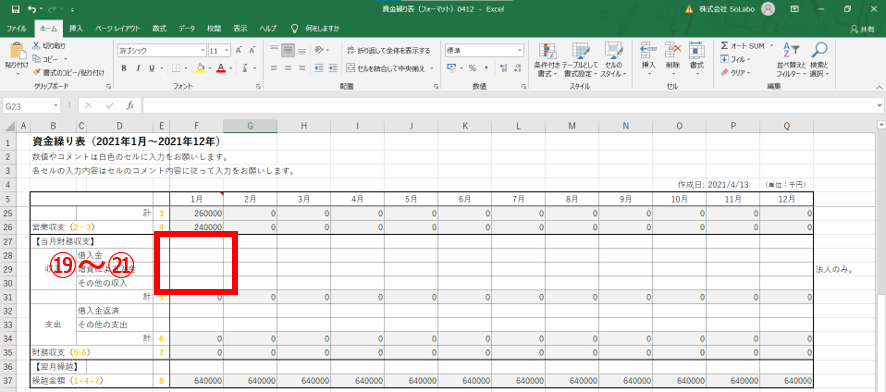

5 F31~Q31:財務に関連する月毎の収入の合計が入ります。28行~30行を合計するSUM関数が入っています。

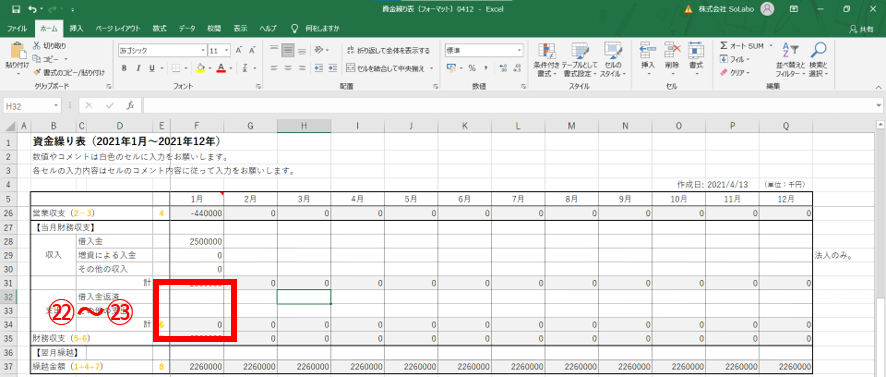

6 F34~Q34:財務に関連する月毎の支出の合計が入ります。32行~33行を合計するSUM関数が入っています。

7 F35~Q35:財務に関連する月毎の財務収支が入ります。「収入の合計(31行)―支出の合計(34行)」が入っています。

8 F37~Q37:月毎の最終的な繰越金額が入ります。「前月の繰越金額(7行)+営業収支(25行)+財務収支(35行)」が入っています。

計算式が正しく記入されているか、一度ご自身でご確認をお願いします。

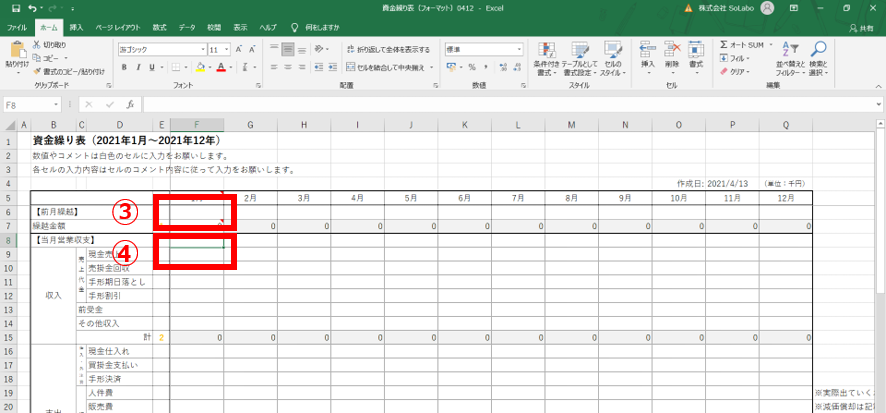

4 必要な情報を入力する

次に、事業に必要な情報を記入していきます。

- 「B1」に資金繰り表の期間を記入する。

- 「F5」に決算月を記入する。1月の場合は「1」を記入。個人事業主の場合は「1」。

画像素材:創業融資ガイド - 「F7」に繰越金額を記入する。この際、創業の場合は事業用資金の預金額を記入する。

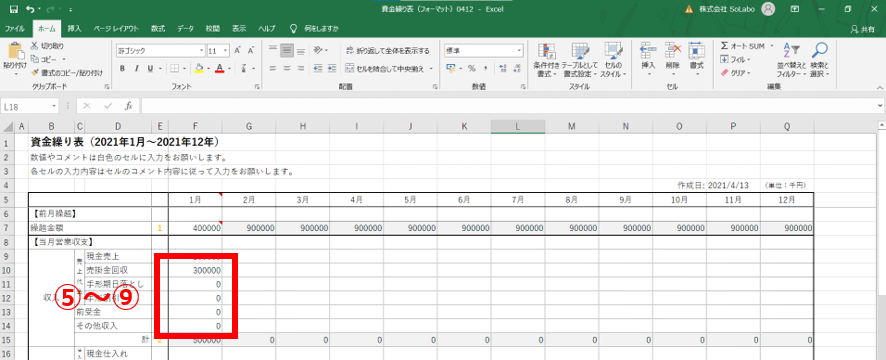

- 「F9」に現金売上を記入。現金売上とは、飲食業や美容業などのように、サービスの対価としてサービス提供日に現金で支払われた金額。当てはまるものがない場合は0で記入。

画像素材:創業融資ガイド - 「F10」に売掛金回収を記入。売掛金とは、商品・サービスを提供したときに、後日代金を受け取ることが決まっているお金です。売掛金の発生金額ではなく、回収金額を記載します。当てはまるものがない場合は0で記入。

- 「F11」に売掛金回収を記入。売掛金とは、商品・サービスを提供したときに、後日代金を受け取ることが決まっているお金です。売掛金の発生金額ではなく、回収金額を記載します。当てはまるものがない場合は0で記入。

- 「F12」に手形期日落としを記入。手形とは、将来の一定期日に一定の金額を支払うことを記載した証券のことです。手形の期日がきて、お金が支払われる金額を記載します。当てはまるものがない場合は0で記入。

- 「F13」に手形割引を記入。手形割引とは、手形の期日が来る前に銀行などの金融機関に譲渡して、割り引かれた金額を受け取ることです。手続きの日から満期日までの利息や手数料を額面金額から割り引かれた残額を記載します。当てはまるものがない場合は0で記入。

- 「F14」にその他収入を記入。上記に当てはまらない収入を記載します。当てはまるものがない場合は0で記入。

画像素材:創業融資ガイド - 「F16」に現金仕入れを記入。現金仕入れとは、ホームセンター等での買い物のように、仕入れの代金を仕入れ日に現金で支払った金額。当てはまるものがない場合は0で記入。

- 「F17」に買掛金支払いを記入。買掛金とは、商品・サービスを購入したときに、後日代金を支払うことが決まっているお金です。買掛金の発生金額ではなく、支払い金額を記載します。当てはまるものがない場合は0で記入。

- 「F18」に手形決済を記入。手形の期日がきて、決済される金額を記載します。当てはまるものがない場合は0で記入。

- 「F19」に人件費を記入。従業員の給与を記入します。当てはまるものがない場合は0で記入。

- 「F20」に販売費を記入。商品を販売するのにかかった費用を記入します。配送費や広告費などが当てはまります。当てはまるものがない場合は0で記入。

- 「F21」に管理費を記入。管理するのにかかった費用を記入します。家賃や水道、交際費や通信費などが当てはまります。当てはまるものがない場合は0で記入。厳密には販売費と管理費は切り分けられない場合があります。その際は月によってばらつきができないように、ご自身でルールを決めて振り分けてください。困ったときは税理士に相談することをおすすめします。

- 「F22」にその他支出を記入。上記に当てはまらない支出を記載します。当てはまるものがない場合は0で記入。

- 「F23」に税金支払を記入。消費税や地方税などの税金を記入します。当てはまるものがない場合は0で記入。

- 「F24」に事業主生活費を記入。この資金繰り表で事業主の生活費も一緒に考えたい場合に記入します。別途考える場合は0で記入。

画像素材:創業融資ガイド - 「F28」に借入金を記入。金融機関から借り入れた金額を記入します。当てはまるものがない場合は0で記入。

- 「F29」に増資による入金を記入。法人の場合のみですが、増資があれば記入します。当てはまるものがない場合は0で記入。

- 「F30」にその他の収入を記入。補助金や助成金で得た資金、クラウドファンディングなどで得た資金などを記入します。当てはまるものがない場合は0で記入。

画像素材:創業融資ガイド - 「F32」に借入金返済を記入。借入金の返済額を記入します。返済額は借入金返済明細に記載されています。当てはまるものがない場合は0で記入。

- 「F33」にその他の支出を記入。当てはまるものがない場合は0で記入。

4~23を3~12ヶ月分記入すると、資金繰り表が完成します。

資金繰り表テンプレートの見方と活用例

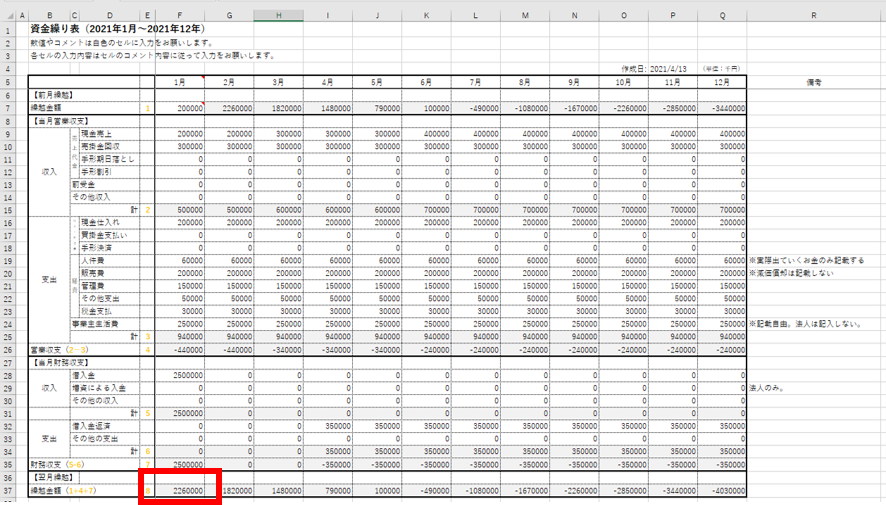

ここで、改めて作成した資金繰り表を確認してみましょう。

1 現在の資金を把握してみよう

まずは現在の資金を把握しましょう。資金は、前月の売上や経費が確認できたらすぐに資金繰り表に反映させます。目安は3~4日以内です。数字を反映させられれば、1月の資金は「F37」で確認できます。画像では226万円であることが確認できます。

2 これから必要な資金を予測しよう

次にこれから必要な資金を予想します。繰越金額を見ると、6月の時点(「F37」)でマイナスになっていることが分かるため、資金繰りを改善する必要があります。

3 予実管理をして業務改善につなげよう

1ヶ月分の「資金繰り実績表」を反映後に、「資金繰り予定表」と比較して、違いがないか確認しましょう。

- 売上

- 経費

- その他の施策(補助金や融資の申請状況など)

について確認し、乖離がある項目は、翌月以降の「資金繰り予定表」を修正しましょう。

まとめ

今回は、資金繰り表についてご説明しました。

資金の動きをリアルタイムで把握したり、今後必要な資金について把握したりすることで、事業の運営がよりスムーズに行えるようになります。

ご自身で管理することが難しい場合は、税理士の力を借りることも選択肢のひとつです。資金が足りない場合は、融資や助成金のなどを活用し、資金繰りの改善を図りましょう。即日では難しいため余裕を持って行動することをおすすめします。