売掛金の入金が遅く、仕入れ資金が不足しがちという会社も多いのではないでしょうか?

今回は、このような方に2つの資金調達方法をご紹介していきます。

1、早めに金融機関での借入を検討

仕入れ資金が不足と予想できるのであれば、早めに対策を検討しましょう。

日本政策金融公庫などの金融機関で借入をするのも1つの手法です。

日本政策金融公庫などの金融機関で事業用の融資を受けるためには、審査があるため、時間がかかります。

資金が足りなくなる前に余裕をもって借入の申込をしましょう。

たとえば、日本政策金融公庫で融資を受ける場合には、借りるまでに約1~1.5か月の時間がかかります。

信用保証協会付き融資だと約2~3か月の時間がかかります。

どちらも3%前後の金利で借りられるため、そのぶん審査の書類を準備したり、面接の準備をする必要があります。

そのため、仕入れ資金が1カ月以上後に不足すると予想できている場合には、早めに借入を検討しましょう。

日本政策金融公庫で融資を受けるメリット・デメリットについては次の記事で解説しています。

2、いますぐ仕入れ資金が必要な方は、ファクタリングを検討

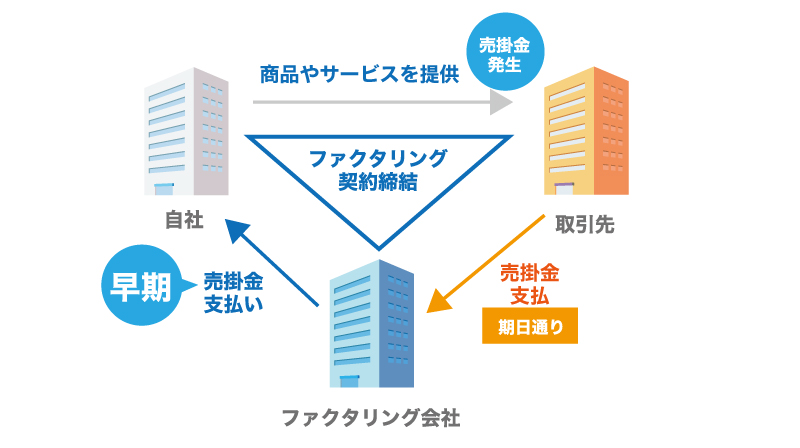

ファクタリングとは、売掛金を売却して、現金化するサービスです。

ファクタリングは、法人への売掛金がある会社であれば、早ければ翌日に現金化できるケースもあります。

すぐに現金化できる一方で、手数料が事業用の融資と比較して高い傾向です。そのため、ファクタリングを利用すると利益率は下がります。

仕入れ資金がどうしてもすぐ必要な場合、ファクタリングの手数料を払ってでも利益がでるのであれば、ファクタリングの利用も検討しましょう。

ただし、手数料が高額なため、長期で利用すると、キャッシュフローの悪化を招く可能性があります。

利用する場合も、一時的な資金調達として利用しましょう。

ファクタリングについて詳しく知りたい場合はこちらの記事も御覧ください。

まとめ

仕入れ資金が不足している場合の資金調達方法についてご紹介しました。

資金が不足する前に、早めに気づくことで複数の資金調達方法を検討できるようになります。普段から資金の流れを把握しておきましょう。