融資には民間機関が行う融資と、公的機関が行う融資の2種類があります。今回のテーマは後者の公的機関が行う融資、「公的融資」についてです。

創業時や創業してすぐの事業主の方が、融資を受けたくても実績がないことで融資を受けられなかった、ということは珍しくありません。ですが、公的融資を利用することで、民間機関では受けられなかった融資が受けられる可能性もあります。

今回は、「公的融資」とはどのようなもので、どんなメリットがあるのか、また個人事業主や法人のそれぞれの事業主の方向けの公的融資、融資成功のためにやるべきことなどを解説していきます。

1.公的融資って?

融資には「公的融資」と「民間融資」の2種類がある

事業者が機関を通して資金を借り入れる融資には、「公的融資」と「民間融資」の2種類があります。大きく違う点は、政府に属する公的機関である日本政策金融公庫や地方自治体が行う融資が「公的融資」、政府に属さない民間機関である銀行や信用組合が行う融資が「民間融資」という点です。

公的融資を行う公的機関は、これから起業を目指す事業者や事業規模の拡大を目指す事業者に対し、融資という形で積極的な支援を行います。

その理由として、事業者が新しい会社を立ち上げることや、事業の拡大を行うことで、雇用が生まれます。その結果、産業が発展し、地方活性化や景気上昇といった効果が現れ、国の利益となる税収が増加する、という仕組みです。

このことから、公的機関は起業を目指す方に向けた創業融資や、事業拡大を目指す方に向けた事業融資を積極的に行なっているのです。

事業者が抱える課題の6割は「資金調達」

これから起業をする方は、店舗や事務所を構えたり備品類を揃えたりするなど、初期費用がかかります。また、すでに事業を行っている方でも新たに人を雇ったり設備を導入したりと、事業拡大のためにはお金が必要です。起業前でも起業後でも、事業を行っていく上での資金調達は非常に重要になってきます。

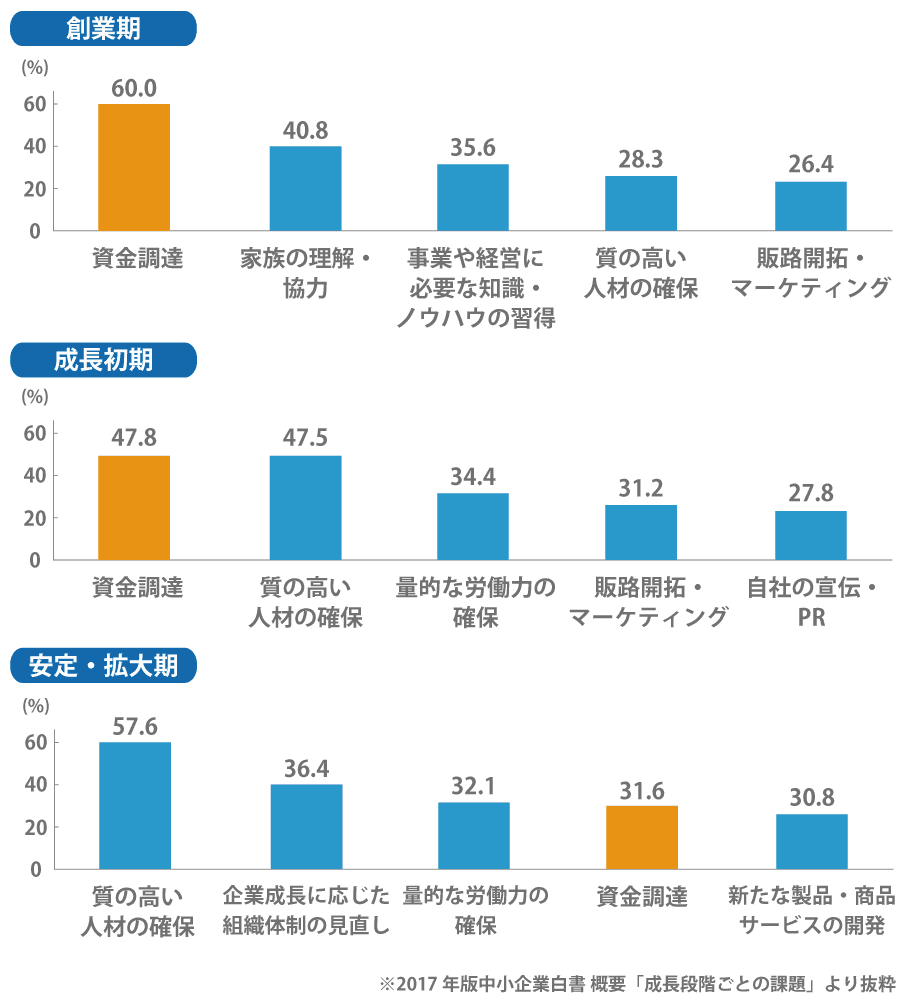

中小企業庁の「2017年版中小企業白書 -起業・創業に関する実態調査-」によると、下記図を見ても分かる通り、創業期において資金調達が課題と考えている事業者は60%、安定期に入ってからも31.6%の事業者が資金調達を課題と認識している結果となっています。

参照:2017年版中小企業白書 概要

そして、目標としていた会社の成長が実現できたかどうかの差を見ると、資金調達の成功の有無が影響しているという統計が出ており、資金調達の重要性がうかがえます。

2.公的融資を利用するメリット・デメリット

メリット

実績がなくても融資を受けやすい

民間機関が行う融資の場合、実績のある企業でない限り、融資を受けることが難しいとされています。その理由として、創業してすぐの企業では不安定で返済が滞るのではないか、という判断から、機関が背負うリスクが大きくなってしまうためです。

公的機関の融資では、融資をすることで経済の発展が考えられ、国の利益増加にもなる、という判断から、創業して間もない企業やこれから起業していく事業者に対しての融資を積極的に行っているのです。

低金利で融資を受けることが出来る

機関が背負うリスクの大きさにもよりますが、民間融資での金利は2~4%程度に設定されていることが多いです。

公的機関である日本政策金融公庫が行う融資制度の金利は、3%を超えるものはなく、最も高い金利で2.85%、低いものでは0.30%(2020年8月3日現在)、に設定されています。事業者の借入状況によって金利は設定されますが、ほとんどの制度で金利1%台での融資を受けることが出来ます。

長期返済で月々の負担が軽減できる

民間融資の場合、返済期間を長くすることで、その間に経済情勢が変化し、それに伴う事業悪化、返済困難という状況になることも考え、3~5年の短期返済に設定されることが多いです。

公的融資の場合、5~10年の長期返済に設定されることが多く、月々の返済額を減らすことが出来、負担を軽減することが出来ます。

無担保無保証の融資制度もある

融資を受ける場合に、事業者が返済困難となり、金融機関が貸し倒れのリスクを負わないために、返済額の代わりに差し出す担保や、保証人を必要とする事があります。

デメリット

融資申込から決定までに時間がかかる

提出すべき書類の準備や融資審査、融資決定後の手続きなどの点で、最低でも1か月以上はかかると思っておきましょう。提出書類に不備がある場合などは、その分期間も伸びてしまいます。

そのため、申込をして融資決定までの期間で、資金が足りなくなってしまう事が無いように、融資を申し込む際には時間に余裕を持つことが大切です。

3.個人向けの公的融資制度

事業を営んでいる方が利用する公的融資制度は、日本政策金融公庫と商工組合中央金庫が行う「融資制度」、各都道府県や各市区町村が行う「制度融資」、信用保証協会が保証会社という役割をする「保証融資」の3種類に分類されます。

数ある融資制度の中で、個人事業主向けの公的融資制度を一部解説していきます。

日本政策金融公庫:新規開業資金

日本政策金融公庫は、個人事業主の方でも利用可能な融資制度を多く取り扱っています。新しく事業の開始を考えている、既に事業を行っているが事業歴が7年以内、の個人事業主の方が利用可能な融資制度が「新規開業資金」です。

| 〈利用できる方〉 | ■下記などの一定の要件に該当すること

※本資金の貸付金残高1,000万円以内(今回の融資分も含む)の方は、本融資の利用条件を満たすものとする |

| 〈資金の使い道〉 |

|

| 〈限度額〉 | 7200万円(運転資金の場合:4800万円) |

| 〈返済期間〉 |

|

| 〈金利〉 |

※融資決定後、利益率や雇用に関しての一定目標を達成した場合は、0.2%の金利引き下げあり ※下記要件に該当する場合、特別利率が適用される

〇〔特別利率A〕の該当要件 〔担保あり→0.81~1.80%/担保なし→1.76~2.15%〕 (1)地域おこし協力隊の任期終了後、活動した地域にて新たに事業を開始する (2)Uターンなどによって地方で新しく事業を開始する (3)「産業競争力強化法」に規定される「認定特定創業支援等事業」を受けて新しく事業を開始する (4)「地域創業促進支援事業」もしくは「潜在的創業者掘り起こし事業」の認定創業スクールによる支援を受けて新しく事業を開始する (5)「外国人起業活動促進事業」における特定外国人起業家の方で新しく事業を開始する (6)「独立行政法人中小企業基盤整備機構」が出資をしている「投資事業有限責任組合」からの出資(転換社債・新株引受権付社債・新株予約権および新株予約権付社債等を含む)を受けた方

〇〔特別利率B〕の該当要件 〔担保あり→0.56~1.55%/担保なし→1.51~1.90%〕 (7)地方創生推進交付金を活用した起業支援金の交付決定を受けて新しく事業を開始する (8)技術・ノウハウなどに今までにない新規性がみられる方

〇〔特別利率C〕の該当要件 〔担保あり→0.31~1.30%/担保なし→1.26~1.65%〕 (9)地方創生推進交付金を活用した起業支援金、かつ移住支援金の両方の交付決定を受けて新しく事業を開始する |

| 〈保証人〉 | 面談時の相談にて決定 |

(令和2年8月3日現在)

参照:日本政策金融公庫HP

日本政策金融公庫:女性、若者/シニア起業家支援資金

この制度は35~55歳の男性は利用することが出来ない制度となります。上記の「新規開業資金」と同様に、利益率や雇用に関しての一定目標を達成することで、金利の引き下げ対象となる制度です。

| 〈利用できる方〉 | ■下記のいずれかに該当し、新しく事業を開始する、もしくは事業を開始し、約7年以内の方

|

| 〈資金の使い道〉 |

|

| 〈限度額〉 | 7200万円(運転資金の場合:4800万円) |

| 〈返済期間〉 |

|

| 〈金利〉 | 〇〔特別利率A〕が対象

※土地取得資金の場合は〔基準利率〕 ・担保あり→0.81~1.80% ・担保なし→1.76~2.15% ※融資決定後、利益率や雇用に関しての一定目標に達成した場合は、0.2%の金利引き下げあり ※下記要件に該当する場合、〔特別利率B〕〔特別利率C〕が適用される

〇〔特別利率B〕の該当要件 〔担保あり→0.56~1.55%/担保なし→1.51~1.90%〕 (1)地方創生推進交付金を使用した起業支援金の交付の決定を受けて新しく事業を開始する (2)技術・ノウハウなどに今までにない新規性がみられる方

〇〔特別利率C〕の該当要件 〔担保あり→0.31~1.30%/担保なし→1.26~1.65%〕 (3)地方創生推進交付金を使用した起業支援金、かつ移住支援金の両方の交付の決定を受け、新しく事業を開始する |

| 〈保証人〉 | 面談時の相談にて決定 |

(令和2年8月3日現在)

参照:日本政策金融公庫HP

日本政策金融公庫:マル経融資(小規模事業者経営改善資金)

商工業者が無担保かつ無保証で、融資申込に必要な自己資金要件が無い融資制度が「マル経融資(小規模事業者経営改善資金)」です。利用に際し、経営指導を商工会議所もしくは商工会などから受ける必要がある、という特徴があります。

| 〈利用できる方〉 |

|

| 〈資金の使い道〉 |

|

| 〈限度額〉 | 2000万円 |

| 〈返済期間〉 |

|

| 〈金利〉 | 1.21% |

| 〈保証人〉 | 不要 |

(令和2年8月3日現在)

参照:日本政策金融公庫HP

東京都:小規模特別(事業一般)

東京都を例に、東京都が行う制度融資で、従業員要件を満たす個人事業主の方が利用可能な制度です。制度融資は各都道府県、各市区村町が行う制度のため、自身が住んでいる場所、事業を行っている場所の融資を調べてみましょう。

| 〈利用できる方〉 | ■従業員数が下記を満たす中小企業者

|

| 〈資金の使い道〉 |

|

| 〈限度額〉 | 8000万円 |

| 〈返済期間〉 |

|

| 〈金利〉 | 2.1~2.7%以内 |

(令和2年6月13日現在)

参照:東京都産業労働局HP

制度融資:東京都「創業融資:創業」

東京都が行う制度融資で、創業前後に必要となる運転資金や設備資金の利用に適した融資制度です。

| 〈利用できる方〉 | ■下記のいずれかに該当していること

(1)申込時点で事業を営んでなく、創業計画が具体的にある個人である (2)創業日から5年未満の中小企業者もしくは組合 (3)分社化を計画している会社もしくは分社化が行われ、設立日から5年未満の中小企業者 |

||||||||||||||||

| 〈資金の使い道〉 |

|

||||||||||||||||

| 〈限度額〉 | 3500万円

※(1)の対象者は〔自己資金+2000万円〕での範囲内 |

||||||||||||||||

| 〈返済期間〉 |

|

||||||||||||||||

| 〈金利〉 | 〔責任共有制度の対象〕

・固定金利

・変動金利 「短プラ+0.7%」以内

〔責任共有制度の対象外〕 ・固定金利

・変動金利 「短プラ+0.2%」以内 |

||||||||||||||||

| 〈信用保証料補助〉 | 2分の1 |

参照:東京都産業労働局HP

信用保証協会:保証融資

民間の金融機関で事業者が融資を受け、返済困難(貸し倒れ)となるリスクを補うための公的機関である信用保証協会の保証を付けて、民間融資を行うことを「保証融資」と言います。事業者が返済困難となった際に、事業者の代わりに信用保証協会が返済を行い、信用保証協会が返済した分を事業者が信用保証協会に返済していくという仕組みです。

実績のある企業でなければ民間融資を受けることが難しいとされていますが、信用保証協会の保証があるということで、民間金融機関が背負うリスクも軽減され、融資を受けやすくなります。融資を利用する事業者は、信用保証協会へ手数料として融資額の0.45~1.90%の手数料を支払うことで成り立っています。

また、手数料率は、利用する融資制度、保証期間、事業者の決算状況などから決定していきます。

4.法人向けの公的融資制度

次に法人の方向けの公的融資制度の中から、一部の制度について解説していきます。

日本政策金融公庫:新事業育成資金

専門家で構成された「成長新事業育成審査会」にて、行う事業の新規性と成長性が認められた方が利用可能な融資制度です。融資決定後も、利益を生み出せるよう、経営課題の細かいアドバイスを行ってくれます。

| 〈利用できる方〉

|

■新しく事業を開始する方で、高度な成長性が見込まれ、下記全てに該当する方

①新しい事業を事業化させ、おおむね5年以内である(一定の要件を満たし、公庫が特に必要だと認める場合は7年以内) ②下記のいずれかに該当する (1)公庫の「成長新事業育成審査会」から、事業の新規性や成長性が認められた方 (2)「独立行政法人中小企業基盤整備機構」が出資を行う「投資事業有限責任組合」から出資を受けた方 (3)他企業に利用されていない「知的財産権」や中小企業技術革新制度に係る「特定補助金」などの交付を受けて開発した技術を利用して新事業を行う方、またはJ-startupプログラムに選ばれた方など ③日本政策金融公庫が、継続的に経営課題に対する指導を行うことによって、円滑な事業を行うことが可能と認められる方 |

| 〈資金の使い道〉 |

|

| 〈限度額〉 | 6億円(直接貸付) |

| 〈返済期間〉 |

|

| 〈金利〉 | 〇利用条件②の(1)に該当する方

→利用条件②の(3)に該当する方 →「新事業活動促進資金」の利用条件1~6のいずれかに該当する方

〇利用条件②の(2)に該当する方

〇利用条件②の(3)に該当する方

|

| 〈保証人〉 | 面談時の相談にて決定 |

(令和2年8月3日現在)

参照:日本政策金融公庫HP

日本政策金融公庫:女性、若者/シニア起業家支援資金

個人の方向けの融資制度でもご紹介しましたが、法人の方でも同じ制度が存在します。利用条件に変わりはないものの、融資限度額が大きく上がることや、金利の該当要件については個人の方向けと比べて変わってきます。

| 〈利用できる方〉 | ■下記のいずれかに該当し、新しく事業を開始する、もしくは事業を開始し、約7年以内の方

|

| 〈資金の使い道〉 |

|

| 〈限度額〉 | 7億2000万円(直接貸付)

1億2000万円(代理貸付) |

| 〈返済期間〉 |

|

| 〈金利〉 | 〇〔基準利率(1.11~1.40%)〕の適用

〇〔特別利率①(0.71~1.00%)〕の適用

〇〔特別利率①(0.71~1.00%)〕-0.2% の適用

〇〔特別利率②(0.46~0.75%)〕の適用

〇〔特別利率③(0.30~0.50%)〕の適用

|

| 〈保証人〉 | 面談時の相談にて決定 |

(令和2年8月3日現在)

参照:日本政策金融公庫HP

商工組合中央金庫:一般的な融資

景気悪化や株価暴落により、中小企業が危機的状況となった昭和初期に、影響の出ている中小企業者を助けることを目的として作られた商工組合中央金庫(商工中金)が行う一般融資が下記の通りです。

| 〈利用できる方〉 | ■下記のいずれかに該当していること

|

| 〈資金の使い道〉 |

|

| 〈限度額〉 | 2000万円 |

| 〈返済期間〉 |

設備資金→ 15年以内(据置期間2年以内) |

| 〈金利〉 | 金融情勢により変動 |

| 〈保証人〉 | 必要に応じて決定 |

参照:商工中金HP

制度融資:東京都「一般事業融資:事業一般」

地方自治体にあたる、各都道府県、各市区町村が行う制度融資では、直接融資のやり取りを事業者と地方自治体が行うのではなく、民間金融機関へ融資額を提供し、その資金から信用保証協会による保証を付け、事業者との融資が行われるという仕組みです。

ここでは、東京都を例に地方自治体が行う制度融資をご紹介します。

| 〈利用できる方〉 | ■中小企業者もしくは組合 |

| 〈資金の使い道〉 |

|

| 〈限度額〉 | 2億8000万円

※組合の場合は4億8000万円 |

| 〈返済期間〉 |

|

| 〈金利〉 | 金融機関の所定による |

| 〈信用保証料補助〉 | 無し |

参照:東京都産業労働局HP

制度融資:東京都「創業融資:創業」

個人向けの方でもご紹介したこの制度は、創業を目的とする事業主に向けた制度のため、法人での創業を考える方でも利用することが出来ます。

| 〈利用できる方〉 | ■下記のいずれかに該当していること

(1)申込時点で事業を営んでなく、創業計画が具体的にある個人である (2)創業日から5年未満の中小企業者もしくは組合 (3)分社化を計画している会社もしくは分社化が行われ、設立日から5年未満の中小企業者 |

||||||||||||||||

| 〈資金の使い道〉 |

|

||||||||||||||||

| 〈限度額〉 | 3500万円

※(1)の対象者は〔自己資金+2000万円〕での範囲内 |

||||||||||||||||

| 〈返済期間〉 |

|

||||||||||||||||

| 〈金利〉 | 〔責任共有制度の対象〕

・固定金利

・変動金利 「短プラ+0.7%」以内

〔責任共有制度の対象外〕 ・固定金利

・変動金利 「短プラ+0.2%」以内 |

||||||||||||||||

|

〈信用保証料補助〉 |

2分の1 |

参照:東京都産業労働局HP

5.公的融資を成功させるためにやるべきこと

(1)事業計画をきちんと立てる

金融機関は、売上を立てることができ、返済能力に可能性を感じる事業者へ融資を行います。そのため、なぜここまでの売上を立てることが出来るのかという「売上の根拠」や、どこにどれだけ資金を費やしているのかという「かかる経費」などの、妥当性をアピールする必要があります。

過去の実績(入賞歴や事業の経験値など)から○○人くらいの来客が見込めており、○○円でサービスを提供し、1日の売上が○○円くらいになる、という具体的数字で算出しておくことがポイントです。売上の根拠などは融資面談でも聞かれる項目なので、きちんと説明できるように準備しておきましょう。

理想はあるかもしれませんが、あまりに無茶な数字を計画してしまうと、“計画性がない” “甘く考えている” と判断されてしまうため、現実味のある数字でまとめるようにしましょう。

(2)コンセプトを明確にして魅力的な商品やサービスを作る

お客様へ提供する商品やサービスが会社の売上を左右するものとなります。

融資担当者からは、この商品で売上が上がるのか、会社の経営が続けられるのか、のようにチェックされます。既に他企業が行う事業と同じことをしても、顧客がついている企業には勝てません。また、融資担当者からも発展性のある事業でなければ、評価を受けることは難しくなります。

融資担当者に発展の可能性があると思ってもらうためにも、顧客を引き寄せるためにも、他企業に勝てる自社の強みを売り出すこと、顧客目線に立った魅力ある商品やサービスなのかを客観的に考えてみることが重要です。

そのためには、行う事業のコンセプトを明確にし、顧客層のニーズを調査、そこに自社の強みを加え、他社との差別化を図ります。

(3)資金の使い道を明確にしておく

借入額が大きくなると、借入期間や返済期間も長くなります。高額希望で融資の申込を行うと、「必要な設備かどうか」「貸し倒れのリスクがないか」など、会社の規模と見合わない高額な融資になっていないかを審査されます。

融資は、本当に事業に必要な金額を目的として利用することが望ましく、高額融資が成功した時には、返済面で自身が負担を負うことになるため、高望みはせず、必要設備費や運転資金3ヶ月分、自己資金額などから妥当な金額を申込むようにしましょう。

また、1か月の運転資金、設備費、経費などを記載した事業計画をもとに、金額の妥当性をアピールすることも大切です。

(4)認定支援機関を経由して申し込む

認定支援機関の正式名は認定経営革新等支援機関です。国が認定した公的機関で、「売上を伸ばしたい」「経営の向上を図りたい」など中小企業や小規模事業者の経営課題の相談や支援を行っています。

認定支援機関に依頼することで、融資成功に近づく書類作成代行など、融資を受ける際のサポートが受けられますので、融資の確率を少しでも上げたいという方は検討してみると良いでしょう。

また、自身では見つけることが出来ない第三者から見た問題点等も明確にすることが出来るため、事業の将来を考えてもメリットとなります。

当サイトを運営する株式会社SoLaboも、融資サポートを行う認定支援機関です。資金調達にお困りの際は、ご相談ください。

まとめ

融資には政府に属する機関が行う「公的融資」と政府に属さない機関が行う「民間融資」の2種類に分類されます。公的融資の特徴として、実績のない企業であっても、起業や事業拡大によって経済が活性化することを見据えて、資金調達という点で支援を行っています。

また、無担保無保証、低金利、長期借入などのメリットがあることも特徴です。

公的融資を利用する際には、具体的な数字が書かれた事業計画書や事業のコンセプトの明確性が、融資成功へのポイントとなります。自分ですべてやるのは不安…という方は認定支援機関などの専門家に相談してみるのもひとつの方法です。