ROEとは

ROE(株主資本利益率)とは、Return On Equityの略称であり、会社の収益性を測る財務指標の一つです。

株主が投資した資本から、1年間でどのくらいの利益を得ているかを示した数値です。

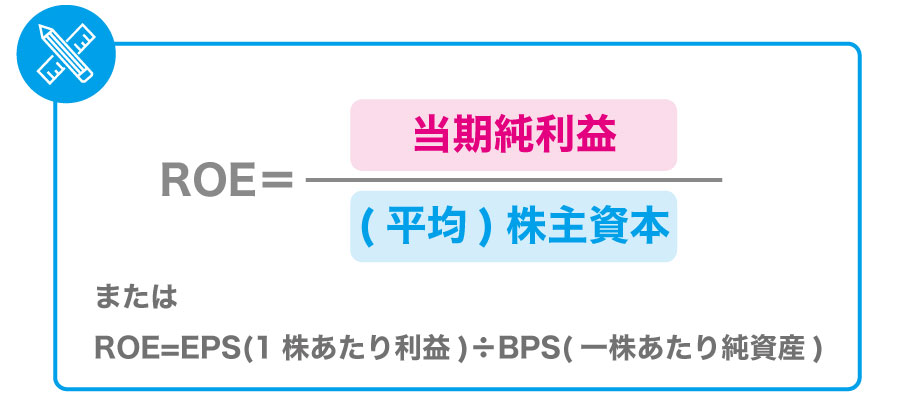

ROEの計算方法

当期純利益は当期1年間の成績を示すので、分母の株主資本も1年の平均資本を使用するのが望ましいとされています。

ROEの数値が高いほど、株主の投資したお金が効率よく利益を生んでいることを意味します。

ただし、少ない株主資本で大きな利益を生んでいる場合、調達資金をほとんど負債に頼っているケースも考えられますので、単にROEが高ければ良いというわけではありません。

そのため、前年度以前のROEと当期のROEを比較したり、収益率を示す他の指標や投資効率を一緒に確認することが一般的です。

ROEの比較

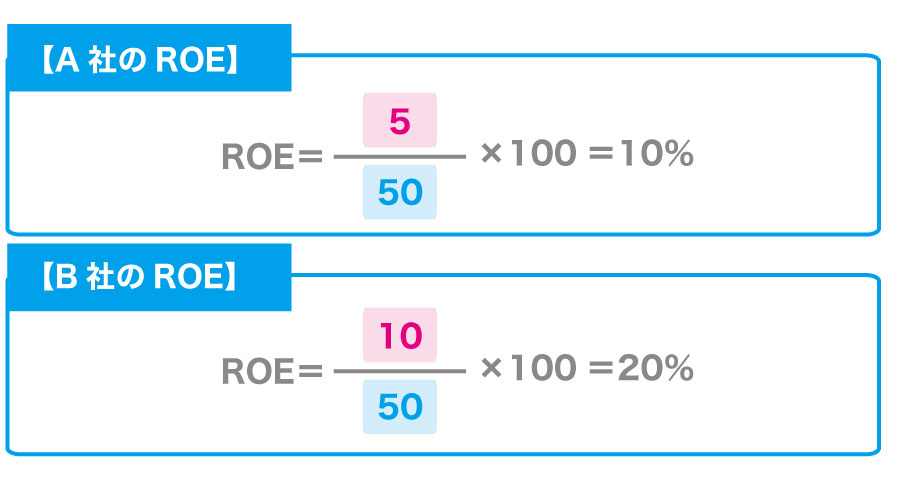

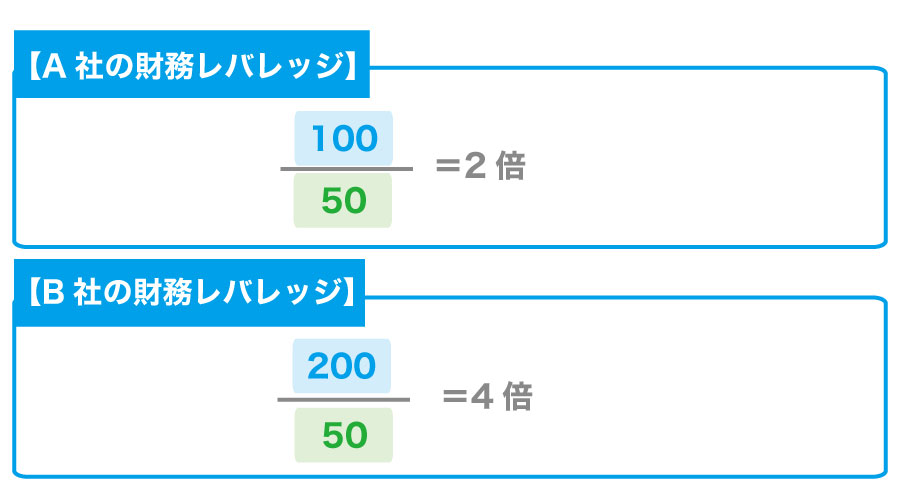

2つの会社のROEを比較してみましょう。

分かりやすくするために、純資産=自己資本と仮定します。また、期首・期末の資本は同額と仮定します。

ROEはB社の方が高く、投資に対するリターン率がより高いことが分かります。

また、A社も、もし前年度よりROEが高くなっているなら収益率は改善されたと判断できるでしょう。

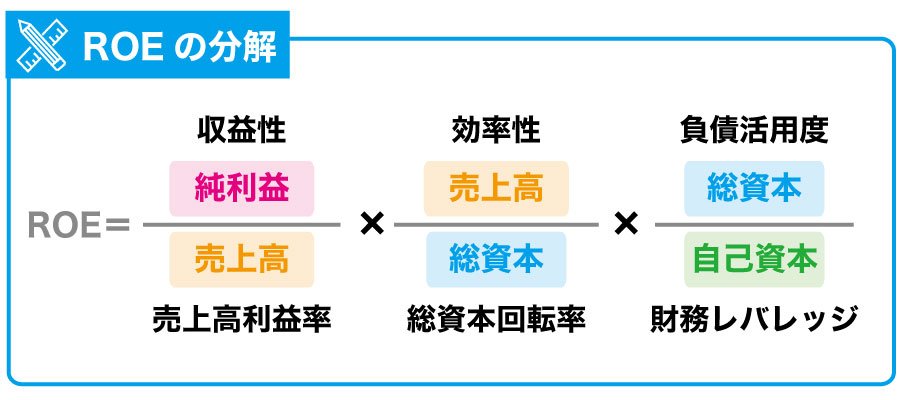

ROEと一緒に売上利回り、資本の運用効率、負債の活用度合いを確認します。

①売上利回り

売上利回りは両社とも同じです。

②資本の運用効率

売上利回りは両者とも同じです。

③負債の活用度合い

負債の活用度合いはB社のほうが高いことが分かります。

すなわち、B社の資金調達は自己資本よりも負債に頼っている傾向にあり、その分、借入に対する利息の支払いや返済の負担も高いことを示しています。

ROEの判断と注意点

基本的には、対内外的に会社のROEは高いほうが良いとされます。

なぜなら、持続的にROEが高い会社は資金を有効に再利用して利益を出しており、それが更なる「利益の増加」「配当の増加」「株主資本の増加」につながるからです。

このことから、投資家にとっても会社のROEが高いことが投資家へのリターンに長期的に寄与すると考えるでしょう。

ただし、次のようなケースもあるので注意が必要です。

仮に、事業に投資するための資金調達を負債で行い、その結果、利益が増加するとします。

自己資本は増減しませんが、利益が増加する分ROEは高くなります。

自己資本と違い、負債は返済義務がある資金調達手段です。負債が増加すれば、借入に対する利息の支払いや返済の負担が会社の財政を圧迫するかもしれません。

また、負債の活用度合いが高い状態で損失を出せば、企業の財政状態は債務超過となるおそれもあります。さらに、事業が悪化してしまった場合には、新たな資金調達が困難となる可能性も考えられます。

すなわち、会社は資金を有効に活用し、ROEを高水準で且つ長期的に持続できているかどうかが重要であり、単純なROE数値で会社の指標を測るのは有効でないといえるでしょう。

まとめ

- ROEは株主持分に対する投資収益率を示す

- ROEは投資家にとって会社の配当能力を測る指標となる

- ROEは単体で使用せず、年度比較や他の指標と併用することが重要