運転資金の不足を解消するために資金調達を検討している事業者の人のなかには、ファクタリングによる資金調達を考えている人もいますよね。ファクタリングがどのような仕組みなのか気になっている人もいるでしょう。

当記事では、ファクタリングがどのような資金調達方法なのかを解説します。ファクタリングの仕組みと注意点も解説するため、これからファクタリングを利用しようか検討中の人は参考にしてみてください。

目次

ファクタリングとは売掛債権を業者に買い取ってもらう資金調達方法

ファクタリングとは事業者が保有している売掛債権をファクタリング業者に買い取ってもらう資金調達方法です。

売掛債権とは、商品やサービスの売上代金のうち、受け取っていない分の代金を請求できる権利を指します。実際の売上代金を受け取る前にお金が必要になった場合、ファクタリングを利用することで売掛債権を現金化することができます。

ファクタリング業者から売掛債権を買い取ってもらう際には、業者が定めている手数料を支払う必要があります。そのため、本来満額で受け取れる売上代金が手数料の分だけ減少してしまいます。

手数料は業者によって異なりますが、売掛債権に対して5%から20%の間で設定されています。

手数料によっては、ファクタリングを利用する前の想定よりも低い金額しか資金調達できない可能性があるため、ファクタリングを検討している人は、本来の売掛金からいくらの手数料が差し引かれるのかを申し込み前に確認しておきましょう。

ファクタリングには買取型と保証型の2種類がある

ファクタリングには「買取型」と「保証型」の2種類があります。種類によって特徴が異なるため、ファクタリングを検討している人は状況にあわせて選択できるようにそれぞれの特徴を把握しておきましょう。

【ファクタリングの種類と特徴】

| 買取型 | 売掛金の入金日よりも前に現金を手にすることができるため、緊急性の高い資金繰りに向いている |

| 保証型 | 売掛先の信用力が低い場合に売掛債権の未回収のリスクを防ぐことを目的としているため、万が一に備えたい人に向いている |

資金調達する際に利用するファクタリングの種類は「買取型」です。売掛債権をファクタリング業者に買い取ってもらい、資金を調達します。

一方、「保証型」は売掛先が倒産してしまった場合に未回収の売掛金をファクタリング会社が保証する代わりに、その対価として保証金を支払うサービスです。

売掛先の倒産により売掛金を回収できなくなった場合でも保証額を受け取れるように準備するためのサービスになるため、「買取型」とは役割が異なります。

緊急性の高い資金繰りが必要な人は「保証型」ではなく「買取型」のファクタリングサービスを検討しましょう。

買取型ファクタリングは2社間と3社間にわかれる

買取型ファクタリングは2社間ファクタリングと3社間ファクタリングにわかれます。

ファクタリングを契約する際に自社とファクタリング業者の2社間で契約する場合が2社間ファクタリングです。一方、自社とファクタリング業者のほかに取引先との契約が必要なのが3社間ファクタリングです。

2社間ファクタリングと3社間ファクタリングでは特徴や注意点が異なるため、ファクタリングを利用して資金を調達したい人はそれぞれの特徴と注意点をおさえておきましょう。

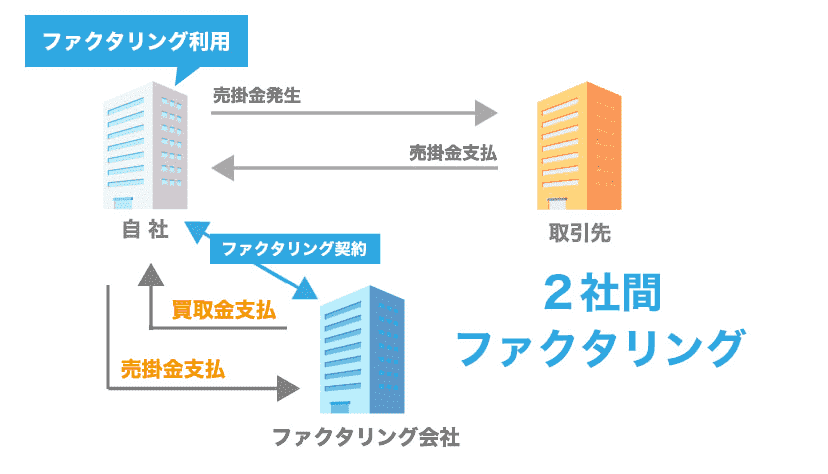

2社間ファクタリングは自社と業者のみの取引になる

2社間ファクタリングでは、自社とファクタリング業者の2社間でファクタリング契約を結びます。ファクタリング業者に売掛債権を買い取ってもらい、ファクタリング業者から買取金を受け取るという流れです。

2社間ファクタリングの特徴は、取引先がファクタリング契約に関与しないため、ファクタリングを利用したことが取引先に通知されない点です。

ただし、2社間ファクタリングの場合は、業者が売掛金を回収できないリスクがあるため、手数料が10.0%から20.0%と比較的高めに設定されています。そのため、受け取れる買取金が3社間ファクタリングの場合よりも少なくなる可能性があります。

2社間ファクタリングを繰り返し利用した場合は、結果的にキャッシュフローが悪化するおそれがあるため、2社間ファクタリングを利用したい人は一時的な利用に留めておきましょう。

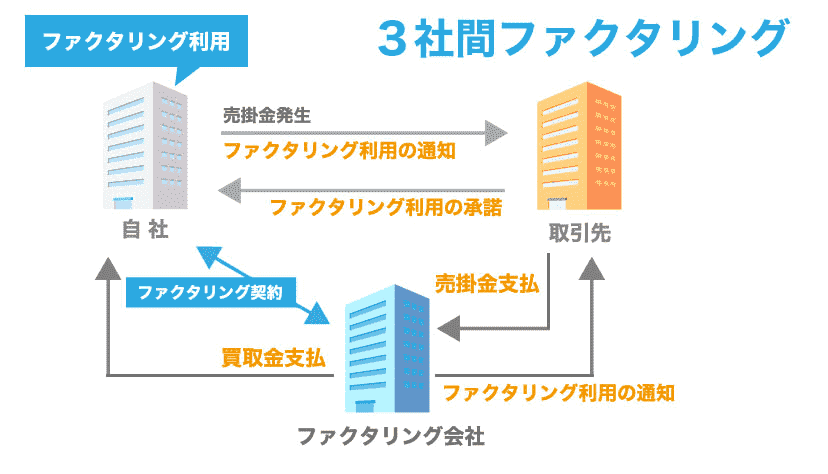

3社間ファクタリングは取引先からの承諾を得る必要がある

3社間ファクタリングは、自社とファクタリング業者、取引先の3社間でファクタリング契約を行います。

ファクタリング業者に売掛債権を買い取ってもらう点は2社間ファクタリングと同様ですが、ファクタリングを利用するために取引先からの承諾が必要になる点が異なります。

3社間ファクタリングは、取引先からのファクタリング利用に関する承諾が得られているため、ファクタリング業者が売掛金を回収できないリスクが低いです。そのため、手数料は平均1.0%から9.0%と2社間ファクタリングよりも低く設定されています。

3社間ファクタリングの利用を検討している人は取引先との関係値を考慮し、取引先からの理解が得られそうかを確認したうえで3社間ファクタリングを利用するようにしましょう。

個人事業主もファクタリングを利用できる

個人事業主もファクタリングを利用して資金調達することが可能です。売掛債権を保有していれば、ファクタリング業者に買い取ってもらうことができます。

ただし、売掛先の信用力が低い場合には、ファクタリング業者から買取を断られる可能性があります。

ファクタリング業者は売掛金を回収できないリスクを負っているため、売掛先の信用力を評価したうえでファクタリング契約を結ぶかどうか判断しています。

掛け売りの取引をする際は、売掛先の経営状況や企業規模などから、売掛金を回収できるかどうかを確認しておくとよいでしょう。

ファクタリングを利用する際の注意点

ファクタリングの利用を検討している人は、申し込み前にファクタリングを利用する際の注意点をおさえておきましょう。

【ファクタリングを利用する際の注意点】

- 高額な手数料のサービスを利用すると資金繰りが悪化する可能性がある

- ファクタリングを装って貸付けを行うヤミ金融業者に気をつける

ファクタリングを利用することで運転資金を確保することができますが、使い方を間違えれば思わぬトラブルに巻き込まれる可能性もあります。ファクタリングを利用する際の注意点を確認していきましょう。

高額な手数料のサービスを利用すると資金繰りが悪化する可能性がある

高額な手数料のファクタリングを利用すると、資金繰りが悪化する可能性があります。手数料が高く設定されるほど、受け取れる分の買取金額が減ってしまうので、運転資金を十分に確保できずに資金繰りが回らなくなるおそれがあるためです。

たとえば、50万円の売掛金に対して10%の手数料をファクタリング業者に支払った場合には、5万円が手数料として差し引かれ、実際に受け取れる金額は45万円に減少します。

ファクタリングを利用せず取引先からの入金を待った場合には、差し引かれた分の5万円は手元に残るため、手数料が資金繰りに与える影響は小さくありません。

ファクタリングの利用を検討している人は、ファクタリング業者が手数料を何%で設定しているのか確認し、手元に残るお金を確認したうえで利用するかどうかを判断するようにしましょう。

ファクタリングを装って貸付けを行うヤミ金融業者に気をつける

ファクタリング業者を選定する際は、ファクタリングを装って貸付けを行うヤミ金融業者でないかどうかに注意しましょう。

ファクタリングは売掛債権を業者に買い取ってもらうことで資金を調達する手段ですが、違法な業者のなかにはファクタリングではなく違法な貸付け(債権担保貸付け)を行っている業者もあります。

金融庁も公式サイトにおいて「違法な金融業者にご注意!」という注意喚起を発信しており、ファクタリングを装って貸付けを行うヤミ金融業者の特徴を紹介しています。

ファクタリングの利用を検討している人は違法なヤミ金業者の特徴をおさえておきましょう。

【違法な業者の特徴】

- ファクタリングとして勧誘を受けたが、契約書に「債権譲渡契約(売買契約)」であることが定められていない

- ファクタリング業者から受け取る金銭(債権の買取代金)が、債権額に比べて著しく低額である

- 譲渡した債権の回収(集金)がファクタリング業者から売主に委託されており、売主が集金できなかった場合に、売主が債権を買い戻すこととされている。または、売主自身の資金によりファクタリング業者に支払いをしなければならないこととされている

ファクタリングは売掛債権をファクタリング業者に買い取ってもらう方法のため、契約の種類は「売買契約」が該当します。ファクタリングに契約する際、契約書に売買契約である旨の記載がなければ、ファクタリングを装った違法なヤミ金融業者である可能性があります。

また、契約が売買契約になっていても、売主に債権の買戻しや支払いを要求する主旨の記載があれば、ファクタリングを装った違法なヤミ金融業者である可能性があります。

申し込み先のファクタリング業者が違法ではないかと第三者に相談したい場合には、金融庁が運営する「金融サービス利用者相談室」にあるウェブサイト受付窓口または電話受付窓口で相談してみてください。

ファクタリングを利用する前に他の手段も検討する

ファクタリングを利用しようと考えている人は、申し込む前に他の資金調達手段も検討しておきましょう。それぞれの資金調達方法の特徴と注意点を確認し、検討材料の参考にしてみてください。

【ファクタリング以外の資金調達方法の特徴と時間の目安】

| 資金調達方法の例 | 特徴 | 申し込みから入金までの時間の目安 |

|---|---|---|

| 民間銀行の融資 | 元金の返済と利子の支払いが発生する。民間銀行の場合の金利(実質年率)の目安は1%から3% | 1週間から1か月程度 |

| 公的金融機関の融資 | 元金の返済と利子の支払いが発生する。創業者向けの融資制度を設けており、金利(実質年率)の目安は1%から3% | 1か月程度 |

| ビジネスローン | 元金の返済と利子の支払いが発生する。銀行やクレジットカード会社、信販会社、消費者金融が提供する融資サービス。金利は15%前後 | 即日から1週間程度 |

| 出資 | 出資金は返済不要のため、返済の負担はかからない。一方、投資家やVCが経営に干渉してくる可能性があるため、自由な経営が難しくなる場合がある | 半年から1年程度 |

| クラウドファンディング | インターネット上で資金を提供してくれる支援者を募るサービス。調達した資金は返済不要。資金調達までの時間が読みにくい | 1か月から数か月(プロジェクトの進捗によって異なる) |

| 補助金や助成金 | 国や自治体が事業者をサポートするために資金の一部を給付する制度。返済不要のため、返済の負担がかからないが、調達には一定の時間がかかる | 半年から1、2年程度(利用する補助金や助成金によって異なる) |

ファクタリング以外の資金調達方法でも、利用者に何らかの負担や制限などがかかります。

融資やビジネスローンを例にあげると、元金の返済と金利に応じた利子の支払いがあるため、金利(実質年率)によっては返済の負担により資金繰りが悪化する可能性があります。

また、補助金や助成金を利用する場合には申込から実際の入金までに半年から1年以上かかることもあるため、資金が必要なタイミングに調達できない可能性があります。

事業資金の調達を検討している人は「資金調達方法とは?種類と選び方を解説」も参考にしてみてください。

まとめ

ファクタリングには「買取型」と「保証型」の2種類があります。売掛金の入金日よりも前に現金が必要な場合には「買取型」のファクタリングが選択肢のひとつになります。

ファクタリング業者に売掛債権を買い取ってもらう際は手数料の支払いが必要です。

手数料はファクタリング業者によって異なりますが、売掛金の10.0%~20.0%という金額を求められるケースもあるため、ファクタリングを検討している人は利用前に手数料の割合を確認しておきましょう。

ファクタリングを繰り返し利用すると、資金繰りが悪化する可能性があるため、ファクタリングは一時的な資金調達手段と考えましょう。ファクタリング以外の他の資金調達手段もあわせて検討するようにしてください。